ภาพรวมตลาด

เนื้อไก่ถือเป็นส่วนประกอบที่สำคัญในหลายเมนูที่ผู้บริโภคนิยมรับประทานในประเทศเกาหลี เช่น ไก่ทอด ไก่ตุ๋นโสม และไก่ผัดซอส เป็นต้น โดยคำที่เกี่ยวข้องกับเนื้อไก่ถูกค้นหาตามช่องทางจำหน่ายโดยเฉลี่ยมากกว่า 13 ล้านครั้งในแต่ละเดือน หรือประมาณ 3.47 ครั้งต่อคนต่อปี ปริมาณการบริโภคไก่ต่อคนในเกาหลีอยู่ที่ 15.7 กิโลกรัมในปี 2566

-

- โรงงานผลิตอาหารพร้อมรับประทาน ร้านอาหาร รวมถึงแฟรนไชส์ต่างๆ เช่น Kyochon BHC และ BBQ มีการแข่งขันที่รุนแรงในการพัฒนาเมนูไก่ทอดใหม่ๆ ส่งผลให้เกิดการเติบโตอย่างก้าวกระโดดในช่วงที่ผ่านมา

- รสชาติของ K-Chicken ก็ได้รับความนิยมจากชาวต่างชาติสูง จากกระแสของ Hallyu (Korean Wave) ที่มีการนำเสนอเมนูไก่ต่างๆ ตามภาพยนตร์ และซีรีย์ต่างๆ ทำให้นักท่องเที่ยวที่มาเกาหลีใต้ ต้องลองชิม K-Chicken

อย่างไรก็ตาม ภาวะ “Chickenflation” (Chicken + inflation) ในเกาหลี กำลังเป็นที่ถกเถียง เนื่องจากราคาของไก่สดในประเทศสูงขึ้น และได้ส่งผลต่อการเพิ่มของมูลค่าต้นทุนในอาหารที่ใช้ไก่เป็นส่วนประกอบหลัก การบริโภคไก่แช่แข็งจึงได้รับความนิยมมากขึ้น เนื่องจากเป็นการประหยัดต้นทุน ซึ่งไก่แช่แข็งในตลาดเกาหลีโดยส่วนใหญ่จะเป็นสินค้านำเข้าจากบราซิลและไทย

สถานะการผลิตไก่สดของเกาหลี

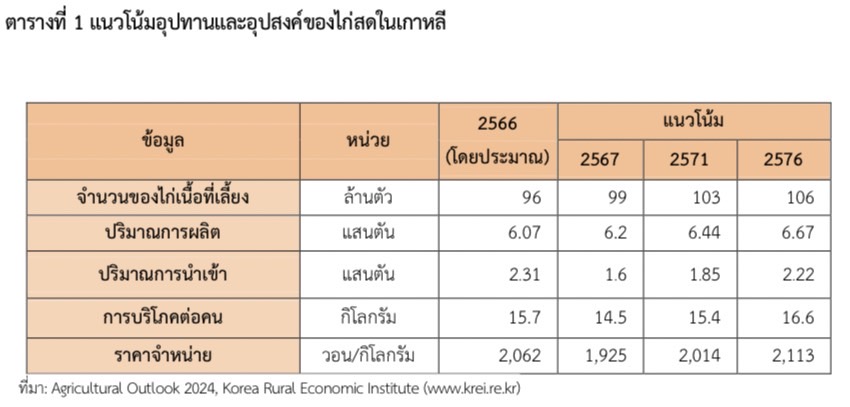

จากข้อมูลของ Korea Rural Economic Institute (KREI) เปิดเผยว่า จำนวนตัวของไก่เนื้อที่ผลิตในประเทศ ลดลงจาก 789.12 ล้านตัวในปี 2565 เป็น 768.51 ล้านตัวในปี 2566 (-ร้อยละ 2.6) ส่งผลต่อการผลิตเนื้อไก่สดในปี 2566 ที่ลดลงตามไป อยู่ที่จำนวน 607,000 ตัน ลดลงร้อยละ 1.1 จาก 614,000 ตันในปี 2565

ด้วยจำนวนการผลิตที่ลดลงนี้ รัฐบาลของเกาหลีวางแผนที่จะสนับสนุนการผลิตไก่สดในประเทศให้เพิ่มขึ้น คาดการณ์ว่าปริมาณการผลิตไก่สดในปี 2567 จะเพิ่มขึ้นเป็น 620,000 ตัน หรือร้อยละ 2.1 จาก 607,000 ตันในปี 2566 ซึ่งเป็นผลจากแผนที่จะลดการนำเข้าไก่แช่แข็งในปีนี้

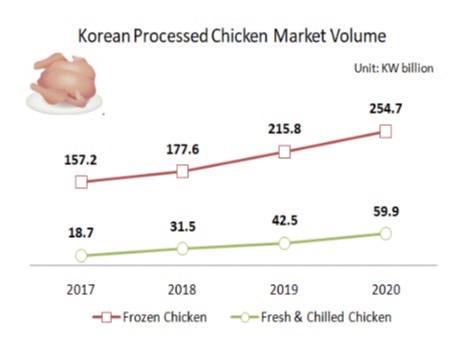

- การผลิตเนื้อไก่แปรรูป

- แนวโน้มการบริโภคที่มุ่งเน้นสุขภาพในเกาหลีเพิ่มขึ้น เนื้อไก่จึงถูกนำมาเป็นส่วนประกอบหลักของผลิตภัณฑ์เพื่อสุขภาพ โดยเฉพาะเนื้อส่วนอกไก่ที่ตัดแล้ว ได้ส่งผลต่อการขยาย

- ตัวของตลาดไก่แปรรูปเป็นอย่างมาก มีการแปรรูปเป็นทั้งอาหารว่างและอาหารจานหลัก เช่น อกไก่พร้อมรับประทานในรสชาติต่างๆ หรือ เกี๊ยวอกไก่ เป็นต้น

- จากการเติบโตของสินค้าเนื้อไก่แปรรูปเพื่อสุขภาพนี้ ส่งผลให้ตลาดไก่แปรรูปมีมูลค่าเพิ่มขึ้นเป็น 2.55 แสนล้านวอนในปี 2563 และอุตสาหกรรมคาดการณ์ว่าตลาดนี้มีมูลค่าเกิน 4 แสนล้านวอนภายในปี 2565

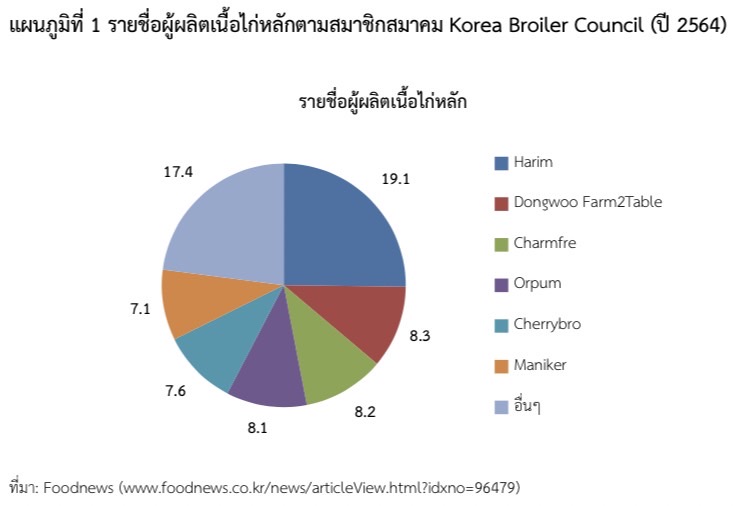

สัดส่วนตลาดของผู้ผลิตเนื้อไก่ในเกาหลี

อ้างอิงจากข้อมูลของ Korea Fair Trade Commission (KFTC) ระบุว่า ภาคธุรกิจการผลิตเนื้อไก่ในประเทศนั้น ถูกครองตลาดโดยบริษัทขนาดใหญ่ 6 แห่ง ได้แก่ Harim (ร้อยละ 19.1) เป็นอันดับหนึ่ง ตามมาด้วย Dongwoo Farm2Table (ร้อยละ 8.3) Charmfre (ร้อยละ 8.2) Orpum (ร้อยละ 8.1) Cherrybro (ร้อยละ 7.6) และ Maniker (ร้อยละ 7.1) และอื่นๆ อีกร้อยละ 17.4 ตามรายชื่อของสมาชิกของ Korea Broiler Council

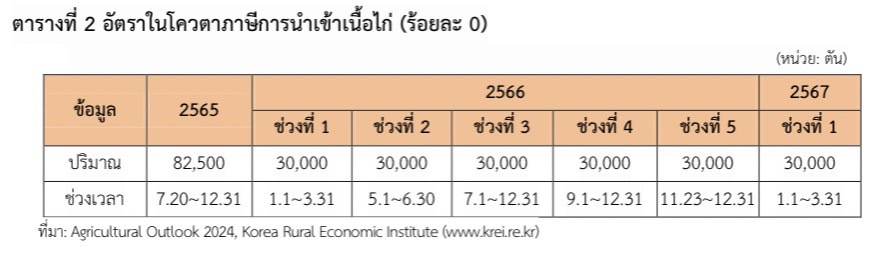

อัตราภาษีสำหรับการนำเข้าเนื้อไก่

- หลังการจัดทำความตกลง FTA จำนวน 21 ฉบับกับ 59 ประเทศ มีผลบังคับใช้ตั้งแต่เดือนสิงหาคม 2566 ที่ผ่านมา ตลาดเนื้อไก่ของเกาหลีก็ถูกจับจ้องจากประเทศต่างๆ ซึ่งกำลังแข่งขันเพื่อที่จะครองพื้นที่ในตลาด

- ตั้งแต่เดือนมกราคม 2566 ได้มีการยกเลิกภาษีนำเข้าไก่จากสหรัฐอเมริกาทั้งหมด และเริ่มตั้งแต่เดือนกรกฎาคม 2567 เป็นต้นไป ภาษีการนำเข้าไก่จากสหภาพยุโรปจะได้รับการยกเว้นเช่นกัน

- ยกเว้น อัตราภาษีของน่องไก่แช่แข็งที่ตัดแล้ว (HSK 0207.14.1010) ยังคงอัตราภาษีที่ร้อยละ 20 และผลิตภัณฑ์ไก่แปรรูป (HSK 1602.32.9000) ที่ร้อยละ 72 ตามกฎของ World Trade Organization (WTO)

สถานะการนำเข้าเนื้อไก่มายังเกาหลีใต้

หน่วยงาน Animal and Plant Quarantine Agency (APQA) รายงานว่า การนำเข้าไก่และไก่แปรรูปเพิ่มขึ้นจาก 162,788 ตันในปี 2561 เป็น 266,505 ตันในปี 2565 แสดงถึงอัตราการนำเข้าเพิ่มขึ้น 63.7% ในช่วง 5 ปีที่ผ่านมา

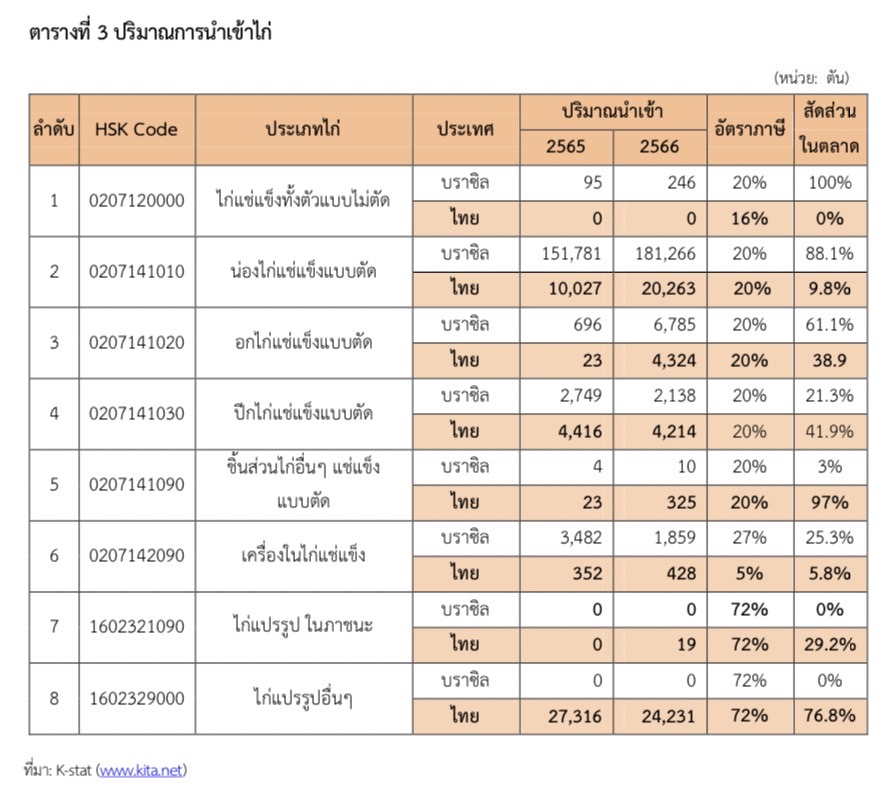

นอกจากนี้ จากสถิติการนำเข้าและการส่งออกของกรมศุลกากรเกาหลี ยังแสดงถึงการนำเข้าไก่ทั้งหมด (HSK 0207.1) มีปริมาณ 234,878 ตันในปี 2565 โดยประเทศที่เกาหลีนำเข้ามากที่สุด ได้แก่ บราซิล คิดเป็นร้อยละ 81.8 ตามด้วยไทย สหรัฐอเมริกา สวีเดน และเดนมาร์ก

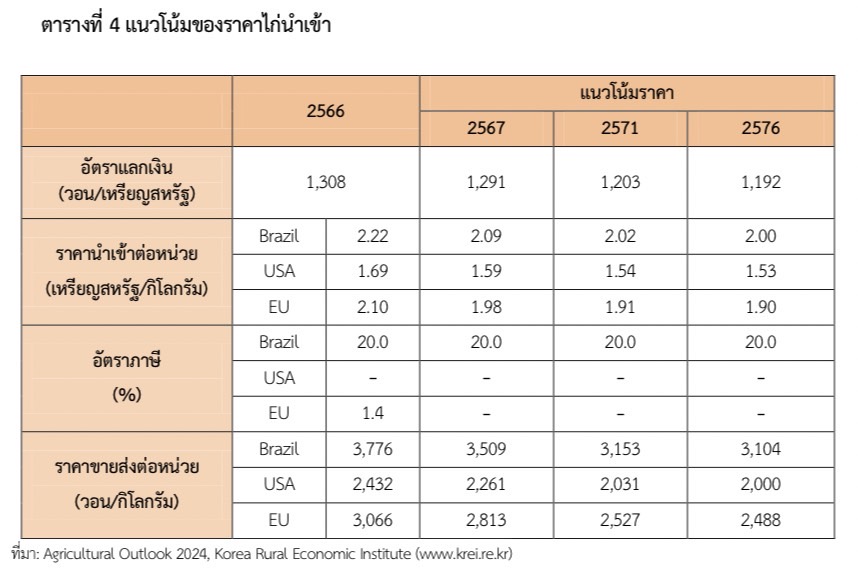

- การนำเข้าไก่จากประเทศอื่นๆ เช่น บราซิล ไทย และสหรัฐอเมริกา มีราคาถูกกว่าไก่ในประเทศ ประมาณร้อยละ 40 ส่งผลให้ความสามารถในการแข่งขันด้านราคาของไก่ในประเทศลดลง จากการกำหนดมาตรการโควตาอัตราภาษีนี้

- ราคาต่อหน่วยของการนำเข้าไก่แช่แข็งอยู่ที่ประมาณ 2,000-3,000 วอนต่อกิโลกรัม คิดเป็นเพียงครึ่งหนึ่งของราคาไก่ในประเทศ โดยชิ้นส่วนไก่ที่มักนำเข้า ได้แก่ ขาไก่แช่แข็ง ปีกไก่แช่แข็ง เป็นต้น

กฎระเบียบที่เกี่ยวข้องกับการนำเข้าเนื้อไก่

- ข้อกำหนดสำหรับการนำเข้าไก่

- พระราชบัญญัติป้องกันโรคติดต่อปศุสัตว์: ผู้นำเข้าต้องรายงานต่อหน่วยงาน Animal and Plant Quarantine Agency และได้รับการตรวจสอบก่อนถึงนำเข้า

- พระราชบัญญัติพิเศษว่าด้วยการจัดการความปลอดภัยอาหารนำเข้า: ผู้นำเข้าต้องรายงานต่อสำนักงาน Food & Drug Administration ของแต่ละท้องถิ่น

- สินค้าเนื้อไก่ที่จากต่างประเทศจำเป็นต้องระบุฉลากเป็นภาษาเกาหลีให้เรียบร้อย เมื่อนำเข้า เช่น ประเทศที่ผลิต/นำเข้า

ช่องทางการจำหน่ายสินค้า

โดยส่วนใหญ่แล้ว เนื้อไก่นำเข้าที่จำหน่ายในเกาหลีจะอยู่ในรูปของเนื้อแช่แข็ง และจัดจำหน่ายในธุรกรรมรูปแบบ B2B เช่น การกระจายสินค้าให้กับแฟรนไชส์และผู้ผลิตอาหารแปรรูป เป็นต้น และสำหรับการจำหน่ายเนื้อไก่นำเข้าในไฮเปอร์มาร์เก็ต มักเป็นรูปแบบเนื้อไก่แปรรูปโดยส่วนใหญ่

แนวโน้มของสินค้าที่มีเนื้อไก่เป็นส่วนประกอบหลัก

แม้จำนวนร้านอาหารไก่ในท้องถิ่นลดลงตั้งแต่การระบาดของ COVID-19 ตามรายงานของกระทรวงเกษตร อาหารและกิจการชนบท และ Korea Agro-Fisheries & Food Trade Corporation (aT) ที่ระบุว่า จำนวนร้านอาหารไก่ลดลงร้อยละ 8 จาก 33,928 แห่งในเดือนธันวาคม 2562 เป็น 31,303 แห่งในเดือนธันวาคม 2564

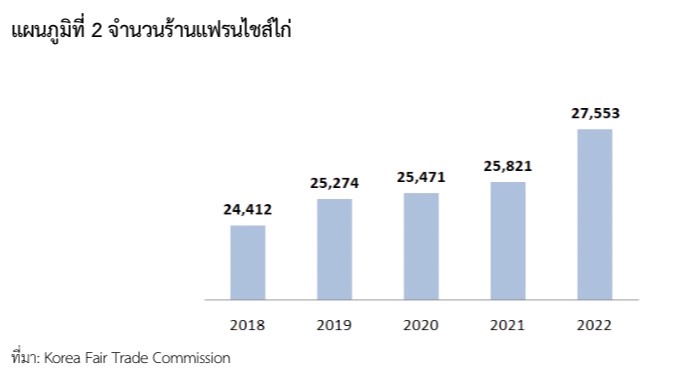

ในทางกลับกัน ร้านแฟรนไชส์อาหารไก่ที่มีชื่อเสียงกำลังแสดงสัญญาณของการเติบโต ปัจจุบันมีการแข่งขันกันอย่างรุนแรงระหว่างแบรนด์ที่มีชื่อเสียง และผู้ผลิตอาหารรายอื่นๆ ก็ตอบสนองต่อกระแสดังกล่าวด้วยการปล่อยสินค้าออกมาเช่นกัน

- การแข่งขันสูงระหว่างแบรนด์แฟรนไชส์

ช่องว่างระหว่างแบรนด์ขนาดใหญ่และขนาดย่อยเพิ่มขึ้นอย่างต่อเนื่อง เมื่อการแข่งขันในตลาดเพิ่มสูงขึ้น โดยจำนวนสาขาของแบรนด์แฟรนไชส์ใน 10 อันดับแรกเพิ่มขึ้นถึงร้อยละ 6.5 โดยการแข่งขันเพื่อครองอันดับ 1 ของตลาดก็ดำเนินไปอย่างดุเดือด

-

- ในปี 2565 BBQ มีสาขามากที่สุดถึง 2,002 แห่ง รองลงมาคือ BHC (1,770 แห่ง) Kyochon (1,337 แห่ง) Cheogajip (1,241 แห่ง) Goobne (1,095 แห่ง) และ Pelicana (1,085 แห่ง)

- BHC มียอดขายต่อปีเพิ่มขึ้น 3% เป็น 5.08 แสนล้านวอนในปี 2565 ในขณะที่ Kyochon ซึ่งครองอันดับ 1 มานาน 8 ปี เพิ่มขึ้น 1.1% เป็น 4.99 แสนล้านวอน

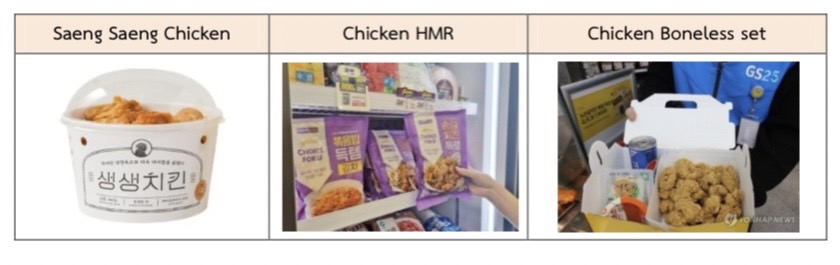

นอกจากการแข่งขันกันระหว่างผู้ผลิตสินค้าไก่โดยเฉพาะแล้ว ไฮเปอร์มาร์เก็ตและร้านสะดวกซื้อก็เริ่มนำเสนอผลิตภัณฑ์ไก่ทอด ในราคาที่ย่อมเยาและเหมาะสำหรับการบริโภคในครัวเรือนเดี่ยว

-

- E-mart เปิดตัว “Saeng Saeng Chicken” ซึ่งเป็นสินค้าไก่ทอดที่ปรุงด้วยผงปรุงรสพิเศษที่บริษัท PEACOCK พัฒนาขึ้น ด้วยราคาย่อมเยาเพียง 9,980 วอน ผู้บริโภคจึงสามารถเข้าถึงได้ง่าย

- CU เปิดตัวตราไก่ไร้กระดูก (250 กรัม) ในราคาประมาณ 2,000 วอน และอาหารเสริมสำหรับไก่ เช่น ชีสบอลก็เปิดตัวเช่นกัน

- GS25 ยังเสนอชุดไก่ให้กับผู้บริโภคด้วยราคา 11,000 วอนและกำลังแนะนำกิจกรรมลดราคาต่างๆ

- ความหลากหลายของเมนูสำหรับผู้บริโภคทุกกลุ่ม

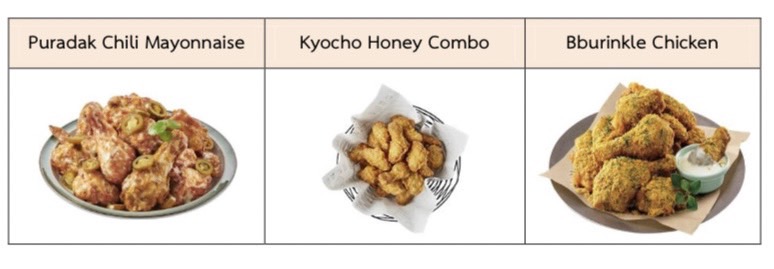

แนวโน้มตลาดยังคงเติบโตอย่างโดดเด่นจากการแนะนำเปิดตัวสินค้าใหม่ ซึ่งแตกต่างจากเมนูไก่ทั่วไป โดย ข้อมูลเกี่ยวกับเมนูที่เป็นตัวแทนของแบรนด์ต่างๆ มักเป็นสิ่งที่ผู้บริโภคให้ความสนใจมากที่สุด

-

- Puradak เปิดตัวเมนูที่มีรสชาติหลากหลายและแตกต่างจากแบรนด์อื่นๆ เช่น Chili Mayonnaise หรือ Black Aglio อีกทั้ง ยังมีกรรมวิธีการผลิตผ่านการอบและนำไปทอดอีกที เพื่อให้เนื้อไก่มีความนุ่มมากขึ้น

- Kyochon Chicken ได้เปิดตัว “Honey Combo” ซอสน้ำผึ้งที่ทำจากน้ำผึ้งอะเคเชียเกาหลีให้รสชาติหวาน ประกอบด้วยปีกและขาไก่

- ความสำเร็จของ BHC คือ “Bburinkle Chicken” ซึ่งนับตั้งแต่เปิดตัวในปี 2557 ได้เปลี่ยนแปลงอุตสาหกรรมไก่ รวมถึง มีวิธีการรับประทานกับซอสโยเกิร์ตที่เป็นเอกลักษณ์ของแบรนด์ด้วย ส่งผลให้ได้รับความสนใจมากขึ้นไปอีก นอกจากนี้ ยังมีเมนูอาหารอื่นที่ได้รับความสนใจจากผู้บริโภคเช่นกัน

- ซึ่งการพัฒนาสินค้าของแต่ละแบรนด์จะผ่านการพิจารณาจากนักการตลาด เพื่อนำไปสู่สินค้าที่มีเอกลักษณ์แตกต่างกันออกไป

- ผลิตภัณฑ์อาหารพร้อมรับประทาน (HMR) และชุดทำอาหาร (Meal Kit)

อุตสาหกรรมอาหารได้นำเสนอชุดทำอาหารไก่เพื่อความสะดวกสบาย ซึ่งสามารถปรุงอาหารที่บ้านได้ง่ายและราคาถูก เนื่องจากราคาไก่จากแบรนด์แฟรนไชส์ยังคงเพิ่มขึ้น ซึ่งมีการเปิดตัวผลิตภัณฑ์หลากหลายเสมือนอาหารจากร้านของแบรนด์แฟรนไชส์ เช่น ไก่หมักซอสและไก่ทอดพร้อมชีสบอล

ข้อมูลจาก Nielsen Korea เปิดเผยว่า ตลาดผลิตภัณฑ์อาหารพร้อมรับประทานสำหรับอาหารทอดแช่แข็ง รวมถึง ไก่ มีมูลค่าประมาณ 2.1 แสนล้านวอนในปี 2564 และในปัจจุบัน ความต้องการต่อผลิตภัณฑ์ HMR ที่สามารถเตรียมพร้อมได้อย่างง่ายดาย กำลังเพิ่มขึ้น เนื่องจากต้นทุนค่าอาหารและค่าจัดส่งเพิ่มขึ้นอย่างมาก ผู้บริโภคจึงเลือกปรุงอาหารเองที่บ้าน

-

- CJ Gourmet ได้จัดจำหน่ายไก่กรอบ HMR “Gourmet Chicken” สามารถรับประทานเป็นอาหารหลักและอาหารว่างได้

- Bibigo ยังได้เปิดตัวอาหารเพื่อสุขภาพในรูปแบบของอาหารพร้อมรับประทานที่มีเมนูให้เลือกมากมาย เช่น ไก่ตุ๋นโสม

- Harim เปิดตัวชุดอาหารพร้อมเนื้อไก่เป็นส่วนผสมหลักในเมนูต่างๆ เช่น ก๋วยเตี๋ยวสูตรพิเศษ เพื่อให้ผู้บริโภคสามารถประกอบอาหารที่บ้านได้อย่างง่ายดาย

พฤติกรรมผู้บริโภคเกาหลี

ในปี 2566 พบว่า ปริมาณการซื้อไก่ต่อครัวเรือนเฉลี่ยอยู่ที่ 1.5 กิโลกรัม เพิ่มขึ้นร้อยละ 4.7 เมื่อเทียบกับปีก่อนหน้า ที่มีปริมาณ 1.43 กิโลกรัม ในการเลือกซื้อไก่ ผู้บริโภคมักจะพิจารณาถึงความสดใหม่ (ร้อยละ 32.7) ราคา (ร้อยละ 21.5) ประเทศที่มา (ร้อยละ 16.9) และความปลอดภัยของอาหาร (ร้อยละ 14.5) ตามลำดับความสำคัญ และมีแนวโน้มที่จะบริโภคไก่ทั้งตัว (ร้อยละ 28.7) อกไก่ (ร้อยละ 22.5) น่องไก่ (ร้อยละ 18.1) ปีกไก่ (ร้อยละ 16.1) และไก่ไร้กระดูก (ร้อยละ 14.6)

ต่างจากปี 2564 ที่มีจำนวนการซื้อไก่ทั้งตัว (ร้อยละ 36.0) น่องไก่ (ร้อยละ 35.5) ปีกไก่ (ร้อยละ 16.9) และอกไก่ (ร้อยละ 11.5) ซึ่งจากสถิตินี้สามารถบ่งชี้ได้ว่า การบริโภคชิ้นส่วนไก่ เช่น ไก่ทั้งตัว น่องไก่ ปีกไก่ มีสัดส่วนลดลง แตกต่างจากอกไก่ที่เพิ่มขึ้น เป็นผลจากการนำไปแปรรูปเป็นอาหารเพื่อสุขภาพ และไก่ไร้กระดูกที่ได้รับความนิยม เนื่องจากสะดวกต่อการรับประทาน

โอกาสสำหรับผู้ส่งออกไทย

อุตสาหกรรมไก่ของเกาหลียังคงมีผลิตภัณฑ์ HMR ที่มีไก่เป็นส่วนประกอบน้อย เนื่องจากวัฒนธรรมการบริโภคในประเทศที่มักรับประทานไก่ทั้งตัวเป็นหลัก เช่น ไก่ทอดและไก่ตุ๋นโสม แต่ด้วยสถานการณ์ทางสังคม อาทิจำนวนครอบครัวเดี่ยว ครอบครัวที่ไม่มีบุตร และประชากรผู้สูงอายุได้เพิ่มขึ้น ความต้องการชุดอาหารขนาดเล็กและ HMR จึงเพิ่มขึ้นอย่างรวดเร็ว

ในขณะที่ประเทศที่พัฒนาอื่นๆ มีการจำหน่ายไก่ทั้งตัวเพียงร้อยละ 10 และเนื้อไก่แต่ละส่วนร้อยละ 90 ตรงกันข้ามกับในตลาดเกาหลี ซึ่งจำหน่ายไก่ทั้งตัวร้อยละ 80 และเนื้อไก่แต่ละส่วนร้อยละ 20 ดังนั้น ชิ้นส่วนเนื้อไก่ที่จำหน่ายในประเทศจึงขึ้นอยู่กับการนำเข้าเป็นส่วนใหญ่

อีกทั้ง ปัญหาของราคาไก่สดในประเทศที่เพิ่มขึ้น ซึ่งส่งผลกระทบต่อราคาไก่ในร้านอาหารและแฟรนไชส์ และสร้างความกังวลต่อการเติบโตของตลาดเนื้อไก่ในประเทศ รวมถึง ในภาวะเศรษฐกิจชะลอตัว ผู้บริโภคต่างก็ค้นหาสินค้าในราคาที่ถูกลง ซึ่งทำให้ส่วนแบ่งทางการตลาดของไก่นำเข้าเพิ่มขึ้น เนื่องจากราคาไก่นำเข้ามีราคาถูกกว่า และประโยชน์จากการมาตรการปลอดภาษีจะนำไปสู่ความต้องการไก่นำเข้าที่เพิ่มขึ้นในอนาคต

ความเห็นสำนักงานฯ สถานการณ์ของตลาดเนื้อไก่ของเกาหลีในปัจจุบันกำลังเผชิญกับราคาของเนื้อไก่ซึ่งเป็นวัตถุดิบหลักของอาหารมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง จากต้นทุนการผลิตที่เพิ่มขึ้นและอุปทานภายในประเทศที่ลดลง จึงนำไปสู่การพึ่งพิงสินค้าไก่แช่แข็งนำเข้ามากขึ้น เนื่องจากมีราคาที่ถูกกว่าประมาณครึ่งนึงของราคาเนื้อไก่ในประเทศ อีกทั้ง การกำหนดมาตรการโควตาอัตราภาษีก็ยังเป็นประโยชน์และเป็นโอกาสที่ดีแก่ผู้ส่งออกจากประเทศต่างๆ ในการแข่งขันเพื่อครองพื้นที่ตลาดในประเทศ

ปัจจุบัน แบรนด์แฟรนไชส์หลายรายของเกาหลีได้เลือกใช้เนื้อไก่แช่แข็งนำเข้าในการประกอบอาหาร เช่น BHC ใช้ไก่ไร้กระดูกแช่แข็งจากบราซิล และ Kyochon เลือกใช้ปีกไก่แช่แข็งขนาดใหญ่จากไทยสำหรับเมนู Jumbo Wing เนื่องจากปีกไก่ขนาดใหญ่หาได้ยากในตลาดในประเทศ

สำหรับสินค้าเนื้อไก่แช่แข็งจากไทยนั้น ปัจจุบัน เกาหลีใต้นำเข้าผลิตภัณฑ์เนื้อไก่จากไทยมาเป็นอันดับ 2 รองจากบราซิล และมีการนำไปใช้ประกอบอาหารอย่างแพร่หลายอยู่แล้ว โดยเน้นการนำเข้าชิ้นส่วนไก่ อย่างเช่น ปีกไก่ น่องไก่ อกไก่ เป็นหลัก อีกทั้ง การปรับลดภาษีนำเข้าไก่จากไทยอยู่ที่ร้อยละ 5-20 ที่ส่งผลให้ราคาจำหน่ายสินค้านำเข้าลดลง รวมถึง การเติบโตของสินค้าแปรรูปจากไก่ จะเป็นผลดีต่อการขยายตลาดในเกาหลีในอนาคต เนื่องจากคุณภาพที่ดี และการที่เกาหลีใต้ออกมาตรการด้านภาษีที่เป็นประโยชน์กับไทยมากขึ้น รวมถึง การที่ชาวเกาหลีมีแนวโน้มที่จะบริโภคไก่ในชีวิตประจำวันมากขึ้น โดยผู้ประกอบการไทยควรเร่งผลิตไก่ให้มากขึ้น ไม่ว่าจะเป็นในรูปไก่สดแช่เย็นแช่แข็ง ไก่แปรรูป ไก่ปรุงรสพร้อมรับประทาน เพื่อที่จะรองรับความต้องการที่เพิ่มมากขึ้น

******************************

สำนักงานผู้แทนการค้า ณ เมืองปูซาน

สำนักงานส่งเสริมการค้าในต่างประเทศ ณ กรุงโซล

27 กุมภาพันธ์ 2567

ที่มาข้อมูล:

(1) Agricultural Outlook 2024, 2024.01, Korea Rural Economic Institute, www.krei.re.kr

(2) Processed Chicken Products, 2022.08, Food Information Statistics System, www.atfis.or.kr