- ภาพรวมและแนวโน้มตลาด

ตลาดสินค้าสุขภาพและความงามของสหรัฐฯ ปี 2566 คาดว่าน่ามีมูลค่าประมาณ 97,810 ล้านเหรียญสหรัฐฯและน่าจะมีการขยายตัวเฉลี่ย 2.43% ต่อปี ในช่วงระหว่างปี 2566-2571

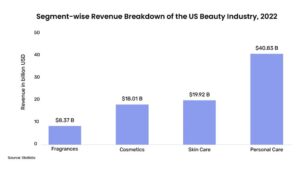

จากข้อมูลของบริษัท Statista แสดงให้เห็นว่า ในปี 2565 ตลาดสินค้าสุขภาพและความงาม มีมูลค่าการจำหน่ายประมาณ 87,130 ล้านเหรียญสหรัฐ โดยกลุ่มสินค้ายอดนิยมเรียงตามมูลค่าการจำหน่าย มีดังนี้ ผลิตภัณฑ์ดูแลความสะอาดส่วนบุคคล รองลงมา คือ ผลิตภัณฑ์ดูแลผิว เครื่องสำอางค์มีมูลค่าและน้ำหอม ตามลำดับ ซึ่งปัจจัยที่ช่วยหนุนการเติบโตดังกล่าว คือ ประชากรสูงวัยมีจำนวนเพิ่มขึ้น รายได้ของชาวอเมริกันมีการขยายตัวเพิ่มขึ้นและผู้บริโภคให้ความใส่ในการดูแลตัวเองเพิ่มขึ้น โดยเฉพาะกลุ่มเด็กรุ่นใหม่ที่หันมาใส่ใจในการดูแลผิวตั้งแต่วัยเยาว์ ทำให้เกิดเป็นกระแสนิยมในมุมกว้าง ส่งผลทำให้แบรนด์ต่างๆ เริ่มหันมาเจาะตลาดผ่านกลุ่มศักยภาพดังกล่าว และเทรนด์นี้น่าจะกลายเป็นกระแสนิยมต่อไปในอนาคต

- ข้อมูลผู้บริโภค

เด็กยุคใหม่หรือ “Gen Alpha” คือ ผู้ที่เกิดตั้งแต่ปี 2553 เป็นต้นไป ตามข้อมูลของสำนักงานสำรวจสำมะโนประชากรของสหรัฐฯ ปี 2566 พบว่า Gen Alpha คิดเป็น 13% ของประชากรสหรัฐฯ ทั้งหมด ตามการวิเคราะห์ของนักเศรษฐศาสตร์สหรัฐฯ มีการคาดการณ์ว่าในอนาคต Gen Alpha น่าจะเป็นกลุ่มเจเนอเรชันที่ใหญ่ที่สุด

โดยคาดว่าในปี 2567 น่าจะมีประชากรถึง ประมาณ 2,500 ล้านคน และน่าจะมีอำนาจในการใช้จ่ายสูงสุดในประวัติศาสตร์

ปัจจุบันวัยรุ่นกลุ่ม Gen Alpha หันมาใส่ใจดูแลตนเองมากขึ้นและได้กลายมาเป็นผู้เชี่ยวชาญด้านการดูแลผิว โดยอาศัยการศึกษาข้อมูลสินค้าจากโซเชียลมีเดีย ซึ่งความนิยมดังกล่าวได้ช่วยผลักดันให้อุปสงค์ของสินค้าสุขภาพและความงามมีการขยายตัวเพิ่มขึ้นในมุมกว้าง ส่งผลให้แบรนด์ต่างๆ ในตลาดเริ่มหันมาพัฒนาสินค้าเฉพาะสำหรับกลุ่ม Gen Alpha อย่างไรก็ดี ในช่วงเทศกาลช้อปปิ้งที่สำคัญของปีที่กำลังจะมาถึงในเร็วๆ นี้ เชื่อว่ากระแสความหลงใหลในการดูแลผิวของวัยรุ่นกลุ่ม Gen Alpha น่าจะช่วยกระตุ้นยอดจำหน่ายสินค้าสุขภาพและความงามให้มีการเติบโตอย่างมาก

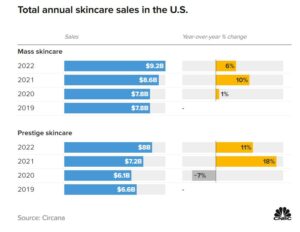

ความสนใจในการดูแลผิวของ Gen Alpha ได้รับอิทธิพลจากกลุ่มผู้บริโภค Gen Millennial และ Gen Z ซึ่งเป็นผู้นำเทรนด์ในช่วงแรกตั้งแต่มีการแพร่ระบาดของโควิด การทำงานที่บ้านทำให้ชาวอเมริกันไม่นิยมแต่งหน้าและหันมาให้ความสำคัญกับการดูแลผิวมากขึ้น จากข้อมูลของบริษัท Circana ระบุว่าในช่วงระหว่างปี 2562-2565 การใช้จ่ายในการซื้อผลิตภัณฑ์ดูแลผิวรายปีมีการขายตัวเพิ่มขึ้นอย่างต่อเนื่อง ทั้งนี้ การใช้จ่ายในการซื้อผลิตภัณฑ์ดูแลผิวทั่วไป (mass skincare) ของปี 2565 มีมูลค่า 9,200 ล้านเหรียญสหรัฐ ขยายตัวเพิ่มขึ้น 6.97% เมื่อเทียบกับปีที่ผ่านมา และการใช้จ่ายในการซื้อผลิตภัณฑ์ดูแลผิวพรีเมี่ยม (prestige skincare) ของปี 2565 เป็น 8,000 ล้านเหรียญสหรัฐ ขยายตัวเพิ่มขึ้น 11.11% เมื่อเทียบกับปีที่ผ่านมา

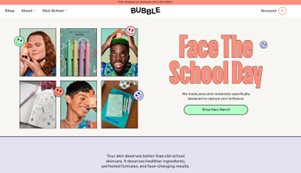

แบรนด์ Bubble ผู้จำหน่ายสินค้าดูแลผิวและเครื่องสำอางค์ก็ได้หันมารุกตลาดกลุ่มผู้บริโภค Gen Alpha ผ่านช่องทาง TikTok มากขึ้น และเชื่อว่าน่าจะได้ทำให้ยอดจำหน่ายสินค้ามีการขยายตัวเพิ่มขึ้น

แบรนด์ Bubble ซึ่งเป็นแบรนด์ของผลิตภัณฑ์ดูแลผิวที่เน้นกลุ่ม Gen Z ได้รับความนิยมอย่างมากใน TikTok โดยในช่วง 5 เดือนที่ผ่านมาแบรนด์ Bubble ได้มีการขยายฐานผู้ติดตามเพิ่มขึ้นมากกว่าสองเท่าจาก 500,000 คนเป็น 1.1 ล้านคน โดยวีดีโอหลายของแบรนด์ Bubble มีผู้ชมมากถึงล้านคน อย่างไรก็ดี แบรนด์ได้เล็งเห็นโอกาสในการเจาะฐานผู้บริโภครุ่นใหม่อย่าง Gen Alpha และเชื่อว่ากลุ่มผู้บริโภคกลุ่มดังกล่าวน่าจะช่วยหนุนให้ยอดจำหน่ายของแบรนด์มีการเติบโตเพิ่มขึ้นอย่างแข็งแกร่งในระยะยาวต่อไป จึงได้รุกแผนการตลาดทางสื่อโซเชี่ยลอย่างจริงจังและเน้นการสร้างประสบการณ์ให้กับผู้ซื้อที่เป็นกลุ่มคนรุ่นใหม่มากขึ้น

การสำรวจข้อมูลผู้บริโภคของบริษัท Piper Sandler ได้สำรวจกลุ่มวัยรุ่นสหรัฐฯ อายุเฉลี่ย 15.7 ปี จำนวน 9,200 คน ใน 49 รัฐ ที่มีรายได้ครัวเรือนเฉลี่ย 70,725 เหรียญสหรัฐ/ปี โดยข้อมูลได้ระบุว่า การใช้จ่ายเพื่อซื้อสินค้าเพื่อสุขภาพและความงาม วัยรุ่นอเมริกันใช้จ่ายด้านความงามเฉลี่ยปีละ 324 เหรียญสหรัฐ/คน เพิ่มขึ้น 23% เมื่อเทียบกับปีที่ผ่านมา โดยใช้จ่ายในกลุ่มความงามเพิ่มขึ้น 23% กลุ่มบำรุงผิวเพิ่มขึ้น 19% และกลุ่มน้ำหอมเพิ่มขึ้น 14% อนึ่ง กลุ่มสำรวจดังกล่าวนิยมซื้อสินค้าเพื่อสุขภาพและความงามในร้านค้า Sephora หรือ Ulta ที่มีหน้าร้านในร้านค้าปลีกรายใหญ่ เช่น Kohl’s และ Target เป็นต้น

- 3. กฎระเบียบและการนำเข้า

3.1.องค์การอาหารและยาสหรัฐฯ (U.S. Food and Drug Administration หรือ USFDA)

USFDA เป็นหน่วยงานหลักทำหน้าที่ควบคุมตรวจสอบคุณภาพสินค้าอาหารและยา รวมทั้งสินค้าเภสัชภัณฑ์ต่างๆ ทั้งหมดที่นำเข้ามาจำหน่ายในตลาดสหรัฐฯ นอกจากนี้ยังมีหน่วยงานอื่นๆ ที่เกี่ยวข้องกับการควบคุมดูแลการค้าสินค้าในสหรัฐฯ ได้แก่ ศุลกากรสหรัฐฯ (Custom and Border Protection หรือ CBP) เป็นต้น ซึ่งจะมีการกำหนดมาตรฐานความสะอาดปลอดภัยและข้อปฏิบัติในการผลิตขนส่งสินค้า โดยมีจุดประสงค์เพื่อปกป้องผู้บริโภคและสิ่งแวดล้อมเป็นสำคัญ โดยมาตรฐานสินค้าที่เกี่ยวข้องกับสินค้าสุขภาพและความงาม ได้แก่ มาตรฐานความสะอาด (Defect Action Level) ซึ่งเป็นหนึ่งในมาตรฐานกำหนดระดับสิ่งสกปรกและสารเคมีปนเปื้อนที่เกินระดับที่อนุญาตในสินค้า ศึกษาข้อมูลเพิ่มเติมได้ที่ https://www.fda.gov/

3.2.ข้อกำหนดที่เกี่ยวข้องกับฉลากสินค้า (Labelling)

Federal Trade Commission (FTC) มีการบังคับใช้กฎระเบียบการติดฉลาก ตาม Care Labeling Rule โดยกำหนดให้ผลิตภัณฑ์แสดงฉลากสินค้าที่ถูกต้องในแง่ของปริมาณและส่วนผสม รวมถึงต้องแสดงรายการสารเคมีต่างๆ ที่ใช้ในการผลิต เช่น การใส่สารแต่งสี สารแต่งกลิ่น เป็นต้น เพื่อให้แน่ใจว่าส่วนผสมเป็นสิ่งต้องห้ามหรือเป็นอันตรายต่อผู้บริโภคหรือไม่ ผลิตภัณฑ์สปาทุกประเภทจะต้องติดฉลากสินค้า โดยฉลากหรือการแสดงฉลากจะต้องเป็นภาษาอังกฤษ มีความชัดเจน และต้องปรากฏบนภาชนะบรรจุหรือแพคเกจของสินค้าสุขภาพและความงามรายละเอียดข้อมูลที่ต้องแสดงบนฉลากแสดงสินค้า เช่น ชื่อของผลิตภัณฑ์ รูปแบบการใช้งานของผลิตภัณฑ์ คำแนะนำการใช้งาน รายการส่วนประกอบทั้งหมดของผลิตภัณฑ์ แหล่งผลิต ขนาดน้ำหนัก วันเดือนปีที่ผลิตและวันเดือนปีที่หมดอายุ ตลอดจนชื่อและที่อยู่ของบริษัทในสหรัฐฯ ที่รับผิดชอบการจัดจำหน่ายผลิตภัณฑ์

3.3.มาตรการเรียกคืนสินค้าในสหรัฐอเมริกา

The Consumer Product Safety Act of 1972 (CPSA) เป็นกฎหมายที่ใช้บังคับเป็นการทั่วไปในการคุ้มครองผู้บริโภคเพื่อความปลอดภัยของประชาชนต่อความเสี่ยงที่อาจจะได้รับอันตรายจากสินค้าบริโภค ซึ่งมาตรการเรียกคืนสินค้าก็เป็นหนึ่งในมาตรการที่ได้กำหนดไว้ใน CPSA เพื่อที่จะดำเนินการควบคุมความปลอดภัยจากสินค้าภายหลังที่ผู้บริโภคได้ซื้อสินค้านั้นไปแล้ว โดยหากปรากฏว่าสินค้าที่ผู้บริโภคได้ซื้อไปแล้วนั้นมีลักษณะที่จะก่อหรือก่อให้เกิดอันตรายแก่ชีวิต ร่างกายของผู้บริโภค ก็มีมาตรการกำหนดให้ผู้ผลิต ผู้จัดจำหน่าย หรือผู้ขาย นำสินค้าที่ได้จัดจำหน่ายไปให้แก่ผู้บริโภคแล้วกลับคืนมาทดแทนสินค้าใหม่ หรือคืนเงิน

3.4.อัตราภาษีนำเข้า ผู้นําเข้าจะต้องระบุรหัสศุลกากรของสินค้าที่ต้องการนําเข้าสหรัฐฯ โดยใช้รหัสศุลกากรสหรัฐฯ หรือ Harmonized Tariff Schedule of the United States (HTSUS) ที่กําหนดโดย United States International Trade Commission (U.S. ITC) และระบุรายละเอียดสินค้าและอัตราภาษีนําเข้าแยกตามประเภทของสินค้าในกรณีที่สินค้านําเข้าอยู่ในข่ายที่จะต้องเสียภาษีผู้นำเข้าจะต้องจ่ายภาษีนําเข้าตามราคาประเมินของศุลกากรสหรัฐฯ และจ่ายค่าธรรมเนียมในการทำงานของศุลกากรสหรัฐฯ (processing fees) ไปก่อน ศุลกากรสหรัฐฯ จะตัดสินอัตราภาษีนําเข้าที่แท้จริงในภายหลังและจะเรียกเก็บเงินเพิ่มหรือจ่ายชําระเงินคืนให้แก่ผู้นำเข้าแล้วแต่กรณี ซึ่งรหัส Harmonized Tariff และอัตราภาษีนําเข้า สามารถเข้าไปตรวจสอบข้อมูลเพิ่มเติมได้ที่ https://hts.usitc.gov/current ซึ่งสินค้าสุขภาพและความงาม ประเภทน้ำมันหอม, โลชั่น และสบู่ สามารถดูข้อมูลได้ใน Chapter 33 และ Chapter 34

- ช่องทางการจำหน่ายสินค้า

การจำหน่ายสินค้าสุขภาพและความงามแบ่งออกเป็น 2 ช่องทางหลัก คือ

1) ช่องทางออนไลน์ ทั้งทาง E-Commerce และทางสื่อโซเชียลต่างๆ ของแบรนด์เองและของร้านค้า Specialty Store เช่น Sephora Ulta

2) ช่องทางออฟไลน์ เช่น ร้านค้าปลีกขนาดใหญ่ ร้าน Specialty และร้านขายยา

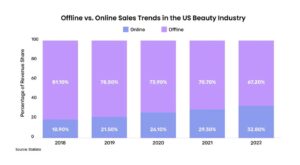

จากข้อมูลของ Metricsart ระบุว่าในปี 2565 ยอดการจำหน่ายสินค้าสุขภาพและความงามในสหรัฐฯ คิดเป็น 32.80% ของยอดจำหน่ายสินค้าทั้งหมด อย่างไรก็ดี ในปี 2566 คาดว่าจะมีนักช้อปออนไลน์ในสหรัฐฯ มากกว่า 218 ล้านคน ใช้จ่ายเฉลี่ย 5,381 เหรียญสหรัฐ/คน/ปี ในการซื้อสินค้าเพื่อสุขภาพและความงามทางออนไลน์ ปัจจัยเรื่องความสะดวกสบาย ความหลากหลายของสินค้าแบบครบวงจร ความสามารถในการซื้อสินค้าได้ตลอดเวลา ราคาที่สามารถเปรียบเทียบได้และความสะดวกในการเปลี่ยนหรือคืน ช่วยหนุนให้การช้อปปิ้งออนไลน์มีการขยายตัวเพิ่มขึ้นอย่างแข็งแกร่งในระยะยาวในอุตสาหกรรมสุขภาพและความงาม

ในปัจจุบันนี้ช่องทางโซเชียลได้กลายมาเป็นศูนย์กลางในการแบ่งปันข้อมูลสินค้าและสร้างประสบการณ์ให้ผู้ใช้ ทำให้ผู้ใช้มีความเข้าใจความรู้สึกของแบรนด์และทำให้แบรนด์มีส่วนร่วมกับผู้บริโภคอย่างใกล้ชิด สื่อโซเชียลจึงเป็นอีกหนึ่งวิธีที่สามารถช่วยกระตุ้นยอดจำหน่ายทั้งทางออนไลน์และออฟได้เป็นอย่างดี โดยอาศัยแพลตฟอร์มโซเชียลที่สำคัญ เช่น Instagram, TikTok และ YouTube เพื่อทำให้ผู้บริโภครุ่นใหม่สามารถเข้าถึงเทรนด์ล่าสุดในโลกแห่งความงามได้ อย่างไรก็ตามสื่อโซเชียลมีอิทธิพลอย่างมากต่อการตัดสินใจซื้อของผู้บริโภครุ่นใหม่ในสหรัฐฯ จึงเป็นโอกาสดีหากแบรนด์ใหม่ๆ จะใช้ประโยชน์ของสื่อโซเชียลเป็นช่องทางในการเข้าถึงผู้บริโภคหรือช่วยในเรื่องการเปิดตัวสินค้าพิเศษให้กับผู้บริโภคเพื่อทดลองจำหน่ายสินค้าในตลาดสหรัฐฯ

- วิเคราะห์โอกาสของสินค้าสุขภาพและความงามของไทยในตลาดสหรัฐฯ

จุดแข็ง (Strength): สินค้าสุขภาพและความงามไทยเป็นสินค้าที่มีคุณภาพและศักยภาพสูง มีความได้เปรียบในเรื่องวัตถุดิบที่ผลิตจากธรรมชาติทำให้ปราศจากสารเคมีที่เป็นอันตรายต่อผู้บริโภค และมาตรฐานการผลิตชั้นสูง

จุดอ่อน (Weaknesses): ฉลากและบรรจุภัณฑ์ของสินค้าสุขภาพและความงามไทยบางรายยังขาดความน่าเชื่อถือในตลาดต่างประเทศ ควรมีการพัฒนาด้านการออกแบบบรรจุภัณฑ์ให้มีความน่าสนใจและดึงดูด ควรส่งเสริมให้มีการศึกษา ค้นคว้า และทำวิจัยเพื่อหาข้อมูลทางวิทยาศาสตร์เพื่อแสดงสรรพคุณของผลิตภัณฑ์สปาไทยให้มีความน่าเชื่อถือในกลุ่มผู้บริโภคในระดับนานาชาติ นอกจากนี้ การนำเอาเทคโนโลยีนวัตกรรมชั้นสูงเข้ามาใช้ในกระบวนการผลิต เช่น การใช้เทคโนโลยีนาโนสกัดสารที่เป็นประโยชน์จากวัตถุดิบธรรมชาติ เพื่อนำไปใช้เป็นสารตั้งต้นในอุตสาหกรรมการผลิตผลิตภัณฑ์ดูแลสุขภาพและความสวยงาม เป็นต้น จะช่วยสร้างมูลค่าเพิ่มให้กับสินค้าได้เป็นอย่างดี

โอกาส (Opportunity): ปัจจุบันสินค้าสุขภาพและความงามเป็นที่รู้จักผ่านธุรกิจบริการสปา โดยเฉพาะในกลุ่มผู้บริโภค Millennials ซึ่งเป็นกลุ่มที่ห่วงใยสุขภาพและความงาม ทั้งนี้ หากได้รับการส่งเสริมทางด้านการตลาด การสร้างการรับรู้ให้เกิดขึ้นในกลุ่มผู้บริโภครุ่นใหม่เชื่อว่าสินค้าไทยก็น่าจะสามารถขยายฐานการตลาดเพิ่มขึ้นได้

อนึ่ง ผู้บริโภคกลุ่มยุคใหม่ให้ความสนใจสินค้าจากธรรมชาติ รวมทั้งมีความยินดีที่จะจ่ายเงินในราคาที่สูงกว่าราคาสินค้าทั่วไป เพื่อแลกกับสินค้าที่มีคุณภาพดี

อุปสรรค (Threat): สินค้าสุขภาพและความงามยังไม่เป็นที่รู้จักของผู้นำเข้า เมื่อเทียบกับประเทศชั้นนำทางด้านสุขภาพและความงาม อย่างฝรั่งเศส เกาหลี ญี่ปุ่น ดังนั้น ไทยจึงควรเร่งส่งเสริมและประชาสัมพันธ์สินค้าดังกล่าวกับผู้บริโภคอย่างจริงจัง เพื่อวางตำแหน่งสินค้าให้เป็นกลุ่มพรีเมี่ยมในตลาดเป้าหมาย

- ข้อมูลการนำเข้าสินค้าสุขภาพและความงามของไทยมายังตลาดสหรัฐฯ

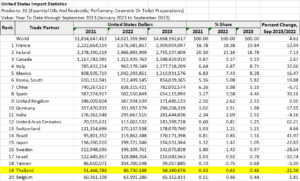

ในช่วง 9 เดือนแรกของปี 2566 สหรัฐฯ นำเข้าสินค้ากลุ่มเครื่องหอม เครื่องประทินผิวและเครื่องประทินโฉม (HS33) จากทั่วโลกมูลค่า 14,668 ล้านเหรียญสหรัฐ เพิ่มขึ้น 4.62% เมื่อเทียบกับปีก่อนหน้านี้ โดยนำเข้าจากฝรั่งเศส ไอแลนด์และแคนาดา เป็นลำดับต้น

ส่วนไทยสหรัฐฯ นำเข้าเป็นลำดับที่ 19 มูลค่า 68.18 ล้านเหรียญสหรัฐ ลดลง 21.39% เมื่อเทียบกับปีที่ผ่านมา โดยสินค้านำเข้าจากไทย 3 อันดับแรก ได้แก่ สินค้าดูแลผิวและแต่งหน้าไม่รวมยา (HS3304) มูลค่า 17.83 ล้านเหรียญสหรัฐ ลดลง 32.12% รองลงมา คือ วัตถุดิบที่ใช้ในการผลิตสินค้าประทินผิวและประทินโฉม (HS3302) มูลค่า 16.24 ล้านเหรียญสหรัฐ ลดลง 36.78% และอุปกรณ์อนามัยสำหรับช่องปาก (HS3306) มูลค่า 15.66 ล้านเหรียญสหรัฐ เพิ่มขึ้น 78.43%

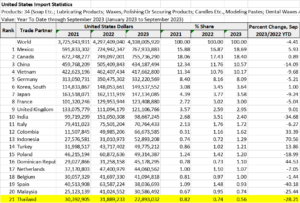

ในช่วง 9 เดือนแรกของปี 2566 สหรัฐฯ นำเข้าสินค้ากลุ่มเทียนและสบู่ (HS34) จากทั่วโลกมูลค่า 4,108 ล้านเหรียญสหรัฐ ลดลง 4.41% เมื่อเทียบกับปีก่อนหน้านี้ โดยนำเข้าจากเม็กซิโก แคนาดาและจีน เป็นลำดับต้น

ส่วนไทยสหรัฐฯ นำเข้าเป็นลำดับที่ 21 มูลค่า 22.89 ล้านเหรียญสหรัฐ ลดลง 28.21% เมื่อเทียบกับปีที่ผ่านมา โดยสินค้านำเข้าจากไทย 3 อันดับแรก ได้แก่ เทียน (HS3406) มูลค่า 16.24 ล้านเหรียญสหรัฐ ลดลง 4.09% รองลงมา คือ สบู่ (HS3401) มูลค่า 2.96 ล้านเหรียญสหรัฐ ลดลง 69.45% และสารประกอบในการทำทันตกรรมพิมพ์ (HS3407) มูลค่า 2.21 ล้านเหรียญสหรัฐ ลดลง 19.32%

- เทรนด์สินค้าสุขภาพและความงามที่น่าจะมาแรงในตลาดสหรัฐฯ ปี 2567

7.1.สครับขัดผิวหน้า ผู้บริโภคหันมาสนใจการขัดผิวด้วยผลิตภัณฑ์ขัดผิวที่อ่อนโยนแต่มีประสิทธิภาพ โดยใช้วัตถุดิบทางเลือกจากธรรมชาติ เช่น เม็ดโจโจ้บาหรือเม็ดน้ำตาล

7.2.เซรั่มและครีมป้องกันแสงสีฟ้า การใช้อุปกรณ์ดิจิตัลที่เพิ่มขึ้นทำให้ผู้บริโภคเกิดความกังวลเรื่องการดูแลผิวและการสัมผัสแสงสีฟ้า ผลการศึกษาพบว่าการได้รับแสงสีฟ้าเป็นเวลานานหรือที่เรียกว่าแสง HEV อาจทำให้เกิดความเสียหายต่อผิวหนัง แก่ก่อนวัยและเกิดรอยดำได้ เพื่อต่อสู้กับปัญหานี้ ผู้บริโภคจึงมองหาเซรั่มและครีมที่สามารถปกป้องแสงสีฟ้าหรือผลิตภัณฑ์ที่มีส่วนประกอบของ ลูทีน (lutein) ซึ่งเป็นสารต้านอนุมูลอิสระที่ช่วยต่อต้านการสัมผัสแสงสีฟ้า และส่วนผสมเฉพาะทาง เช่น ไลโปโครแมน (lipochroman) ซึ่งเป็นสารต้านอนุมูลอิสระที่ช่วยป้องกันความเสียหายของผิวหนังจากสิ่งแวดล้อม

7.3.เปปไทด์ (peptide) หรือชิ้นส่วนโปรตีนขนาดเล็กได้รับความนิยมอย่างมากในผลิตภัณฑ์ดูแลผิวเนื่องจากมีความสามารถในการชะลอวัย เปปไทด์ยอดนิยม เช่น Matrixyl ซึ่งเป็นที่รู้จักในการเพิ่มการผลิตคอลลาเจน และ Argireline หรือ Botox in a jar ซึ่งช่วยป้องกันริ้วรอย นิยมนำมาใส่ในเซรั่ม มอยเจอร์ไรเซอร์และครีมบำรุงรอบดวงตา เพื่อความกระชับและดูอ่อนเยาว์

7.4.ครีมกันแดด การป้องกันแสงแดดกลายเป็นสิ่งจำเป็นและขาดไม่ได้สำหรับการดูแลผิวตลอดทั้งปี ผู้บริโภคเริ่มนำ SPF มาใช้ในชีวิตประจำวันมากขึ้น โดยผู้ผลิตได้พัฒนาผลิตภัณฑ์ SPF ที่มีความหลากหลาย ตั้งแต่ครีมทาหน้าไปจนถึงรองพื้นเพื่อช่วยผู้บริโภคลดขั้นตอนในกิจวัตรประจำวัน

7.5.เซรั่มซ่อมแซมผิว ผู้บริโภคหันมาสนใจผลิตภัณฑ์ที่ช่วยให้พวกเขาแก่ชราอย่างสวยงาม เซรั่มที่ช่วยซ่อมแซมวัยที่มีส่วนผสมของเรตินอล (retinol) และวิตามินซีได้รับความนิยมมากขึ้นเรื่อยๆ เรตินอลซึ่งเป็นอนุพันธ์ของวิตามินเอ ได้รับการพิสูจน์แล้วว่าช่วยลดริ้วรอยเล็กๆ และปรับสีผิวให้สม่ำเสมอ และวิตามินซีมีคุณสมบัติต้านอนุมูลอิสระที่มีประสิทธิภาพในการปกป้องผิวจากความเสียหายจากสิ่งแวดล้อมและทำให้ผิวกระจ่างใส

7.6.ไฮยาลูโรนิก (hyaluronic) เป็นผลิตภัณฑ์ดูแลผิวที่ให้คุณประโยชน์ในการทำความสะอาดและให้ความชุ่มชื้น ช่วยให้ผิวคงความชุ่มชื้นตามธรรมชาติ การผนวกไฮยาลูโรนิกในคลีนเซอร์จะช่วยทำให้ผิวนุ่มและชุ่มชื้นหลังการทำความสะอาด ซึ่งเป็นการปฏิวัติประสบการณ์การทำความสะอาดให้กับผู้บริโภค

7.7. ผู้บริโภคให้ความสำคัญกับการรักษาเกราะป้องกันผิวหนังให้แข็งแรงมากขึ้น ผลิตภัณฑ์ดูแลผิวที่ออกแบบมาเพื่อบำรุงและเสริมสร้างชั้นป้องกันกำลังเป็นที่ต้องการในตลาดเพิ่มขึ้น ผลิตภัณฑ์ที่ส่วนผสมของเซราไมด์ (ceramide) ซึ่งเป็นไขมันธรรมชาติที่ช่วยฟื้นฟูเกราะป้องกันผิว และไนอาซินาไมด์ (niacinamide) ซึ่งเป็นรูปแบบของวิตามินบี 3 ที่รู้จักกันในการลดการอักเสบและปรับปรุงเนื้อสัมผัสของผิว ล้วนเป็นจุดสนใจ ซึ่งผลิตภัณฑ์ที่มีส่วนผสมเหล่านี้จะช่วยกระตุ้นให้ผู้บริโภคสนใจที่จะซื้อสินค้าเพิ่มมากขึ้น

7.8.ความตระหนักรู้ด้านสุขภาพและสิ่งแวดล้อมที่เพิ่มขึ้นในหมู่ผู้บริโภคได้ผลักดันให้ผลิตภัณฑ์บำรุงผิวจากธรรมชาติมีการขยายตัวเพิ่มมากขึ้น โดยเทรนด์ความนิยมสินค้าจากธรรมชาติ (Vegan) ซึ่งเป็นสินค้าที่ไม่มีวัตถุดิบและส่วนผสมจากสัตว์ ตลอดจนไม่นำสัตว์มาใช้ในการทดลอง รวมทั้ง สินค้าคลีนจากธรรมชาติ (Clean Beauty) กำลังได้รับความนิยมอย่างมากในปัจจุบัน เนื่องจากสินค้าดังกล่าวเป็นสินค้าที่ปลอดภัยและอ่อนโยนต่อผิวจึงทำให้สามารถใช้ได้กับผู้บริโภคในทุกเพศและทุกวัย

สำนักงานส่งเสริมการค้าในต่างประเทศ ณ นครนิวยอร์ก

แหล่งข้อมูล: CNBC/Statista/BEA/Metricscart/Global Tarde Atlas/Wonnda