เนื้อหาสาระข่าว: เงินสกุลดอลลาร์สหรัฐกำลังปรับตัวสูงขึ้นอย่างต่อเนื่อง ส่งผลกระทบรุนแรงต่อประเทศสมาชิกของกลุ่ม BRICS และประเทศกำลังพัฒนาอื่นๆ รวมถึงประเทศพัฒนาแล้วอย่างสหราชอาณาจักร สวิตเซอร์แลนด์ และญี่ปุ่น JP Morgan เตือนญี่ปุ่น สวิตเซอร์แลนด์ และสหราชอาณาจักรถึงความเสี่ยงในตลาดของแต่ละประเทศเอง ซึ่งเมื่อดอลลาร์สหรัฐแข็งค่าขึ้นย่อมต้องส่งผลกระทบต่อผู้นำเข้าสินค้าทั่วโลกที่ยังใช้เงินสกุลดอลลาร์สหรัฐเป็นสื่อกลางในการชำระเงินอยู่ จะส่งผลต่อแนวโน้มในการทำการค้าและมีโอกาสสูงที่จะขาดทุน

การค้าทั่วโลกในขณะนี้มีการใช้เงินสกุลดอลลาร์สหรัฐเป็นสื่อกลางอยู่ถึงร้อยละ 59 ดังนั้นผลกระทบจึงไม่ได้จำกัดอยู่แค่เพียงการส่งออกสินค้าไปยังสหรัฐฯ เท่านั้น ผู้ส่งออกสินค้าทั่วโลกที่ไม่ได้เตรียมทางหนีทีไล่ไว้สำหรับโอกาสในการเปลี่ยนแปลงค่าเงินอาจได้รับผลกระทบหากเงินสกุลดอลลาร์อ่อนตัวลงอีกได้ เพราะค่าเงินดอลลาร์สหรัฐฯ ที่มีความผันผวนไม่ได้เพียงกระทบต่อความสามารถในการแข่งขันจากการกำหนดราคาสินค้าเท่านั้น แต่อาจส่งผลให้เกิดการขาดทุนจากอัตราแลกเปลี่ยนเงินตราและส่งผลต่อรายได้ด้วยก็ได้

แม้กลุ่ม BRICS จะพยายามควบคุมค่าเงินดอลลาร์สหรัฐ โดยเฉพาะอินเดีย ที่ถูกกล่าวหาว่ากำลังทุ่มเงินดอลลาร์สหรัฐจำนวนมหาศาลเพื่อรักษาค่าเงินรูปีของตน แต่ค่าเงินดอลลาร์สหรัฐก็ยังทะยานขึ้นต่อไป ส่วนจีน ก็มีการตั้งกฎใหม่และห้ามบริษัทใหญ่ๆ ไม่ให้ใช้เงินดอลลาร์สหรัฐในการทำการค้า

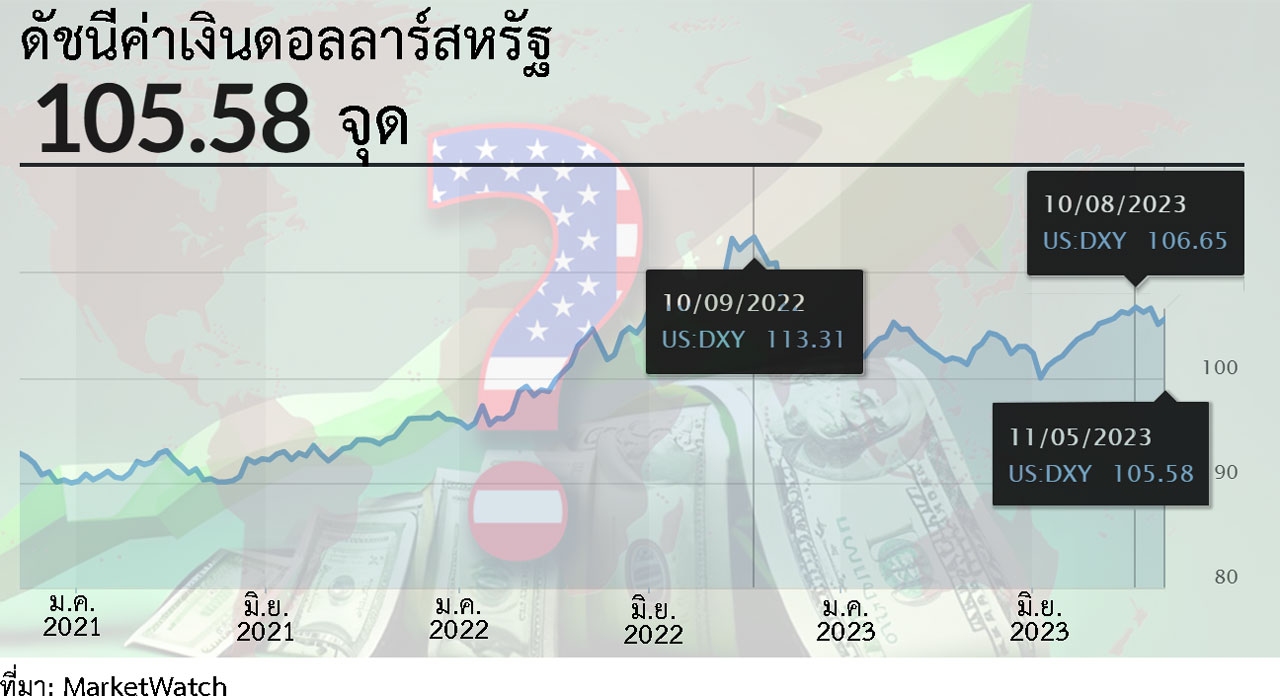

บทวิเคราะห์: หากค่าเงินดอลลาร์สหรัฐกำลังแข็งค่าขึ้นต่อเนื่อง นั่นคือโอกาสของผู้ส่งออกในขณะที่ผู้นำเข้าสินค้าในแต่ละประเทศทั่วโลกควรจะต้องกังวลเพราะราคาสินค้าในวันที่สั่งซื้อจะต่ำกว่าราคาในวันที่แลดเปลี่ยนเงินเพื่อชำระค่าสินค้าจริง แต่ในบทความนี้ กำลังพูดถึงว่า เงินดอลลาร์สหรัฐเพิ่งจะขึ้นไปถึงจุดสูงสุดเมื่อเร็วๆ นี้ โดยดัชนีค่าเงินดอลลาร์สหรัฐขึ้นไปถึงจุดสูงสุดที่ 106.65 จุดในวันที่ 8 ตุลาคม 2566 (เมื่อเทียบกับเงินบาทระดับสูงสุดอยู่ที่ 36.94 บาทต่อดอลลาร์สหรัฐในวันที่ 6 ตุลาคม 2566) แต่ก็ยังไม่เท่ากับปีที่แล้วที่เคยขึ้นไปสูงสุดที่ 113.65 จุด (เมื่อวันที่ 9 ตุลาคม 2565 และเมื่อเทียบกับเงินบาทระดับสูงสุดในปีก่อนอยู่ที่ 38.271 บาทต่อดอลลาร์สหรัฐในวันที่ 14 ตุลาคม 2565) ซึ่งหากมองย้อนกลับไปในอดีตสัก 3-5 ปี ก็จะเห็นได้ว่าดัชนีของดอลลาร์สหรัฐและอัตราแลกเปลี่ยนของเงินบาท เดินไปในรูปแบบใกล้เคียงกัน และค่อนข้างชัดเจนว่าในรอบสามปีที่ผ่านมาเมื่อขึ้นถึงจุดสูงสุดในเดือนตุลาคมแล้ว ก็จะขยับลงมาในไตรมาสสุดท้าย และสังเกตได้อีกว่า ในช่วงไตรมาสสุดท้ายของปี 2565 ดอลลาร์สหรัฐอ่อนตัวลงฮวบฮาบจนน่าตกใจ จากจุดสูงสุดดังกล่าวในเดือนตุลาคม ในช่วงครึ่งหลังของเดือนมกราคมโดยดัชนีค่าเงินดอลลาร์สหรัฐลงมาจุดต่ำสุดที่ 101.93 จุด (22 ม.ค. 2566) ก่อนที่จะขยับตัวแข็งค่าขึ้น (ในปีนี้ยังมีตกลงถึงจุดต่ำสุดอีกสองครั้ง ได้แก่ วันที่ 30 เม.ย. อยู่ที่ 101.21 จุดและ 9 กรกฎาคมลงถึงจุดต่ำที่สุด 99.91 จุด) และอัตราแลกเปลี่ยนเป็นเงินบาท ตกลงถึงจุดต่ำที่สุด 32.64 บาท (20 ม.ค. 2566)

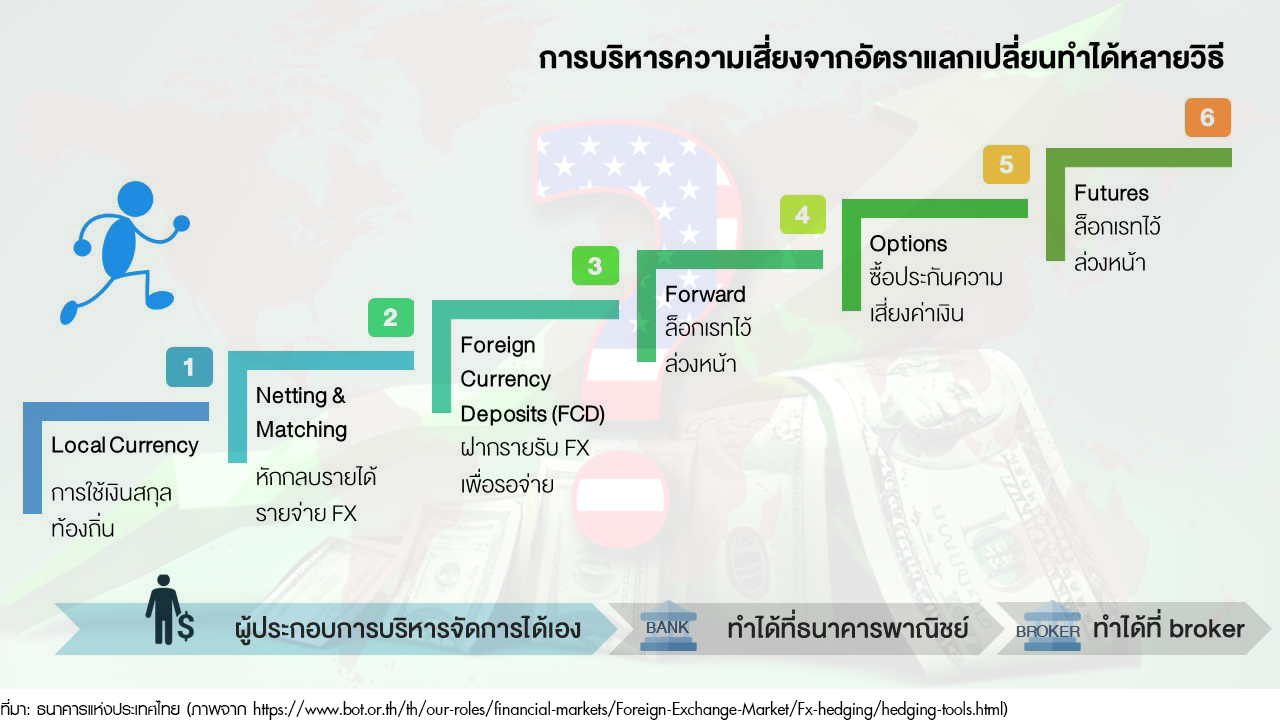

ข้อคิดเห็น/ข้อเสนอแนะ: ผู้ประกอบการไทยที่ซื้อขายด้วยเงินดอลลาร์สหรัฐ ควรจะต้องตระหนักถึงโอกาสที่ค่าเงินจะมีความผันผวนในระหว่างวันที่ตกลงราคาและวันส่งมอบสินค้า จึงวางแผนไว้ล่วงหน้า ซึ่งผู้ที่เคยผ่านช่วงเวลาที่ค่าเงินมีความผันผวนมาแล้วคงได้มีโอกาสได้แก้ปัญหากันมาบ้างแล้ว หากเป็นขาขึ้นก็คงจะสบายใจได้เพราะอาจได้กำไรมากขึ้น แต่ก็แทบจะไม่ต่างกับการพนัน ซึ่งมีความเสี่ยงสูง และเชื่อว่าการทำธุรกิจ โดยทั่วไปคงไม่มีใครอยากเสี่ยงเช่นนั้น คำแนะนำของธนาคารแห่งประเทศไทยในการรับมือกรณีเช่นนี้ ก็มีอยู่ด้วยกัน 6 วิธี ได้แก่

-

-

- การใช้เงินสกุลท้องถิ่น หรือพูดง่ายๆ ก็คือ ซื้อขายเป็นเงินบาท ซึ่งเป็นวิธีที่ทำได้ยากที่สุด แต่ก็ไม่ควรจะข้ามไปเสียเลย จึงขอยกเอาวิธีนี้ขึ้นมาวิธีแรกซึ่งแน่นอนว่าสามารถตัดความเสี่ยงเรื่องอัตราค่าเงินไปได้โดยสิ้นเชิงสำหรับผู้ผลิตที่ใช้วัตถุดิบภายในประเทศทั้งหมด แต่การค้าก็ต้องเลือกสิ่งที่ลูกค้าต้องการเป็นหลัก กรณีทีผู้ซื้อต่อรองราคารุนแรง ก็อาจใช้เงื่อนไขนี้เป็นคำตอบสุดท้ายในการเจรจา ก็อาจพอช่วยให้การเจรจาจบลงด้วยการซื้อขายเป็นเงินสกุลดอลลาร์สหรัฐหรือสกุลยอดนิยมอื่นๆ ในราคาที่ดีขึ้นบ้างได้ ปัจจุบันธนาคารพาณิชย์หลายแห่งในไทยให้บริการธุรกรรมเงินสกุลท้องถิ่นในหลายด้าน เช่น บริการด้านการค้าระหว่างประเทศ (Trade Service) บริการซื้อขายเงิน บริการสินเชื่อเพื่อการค้า (Trade Finance) โดยครอบคลุมเงินสกุลท้องถิ่นหลายสกุล เช่น เงินหยวน เงินริงกิต และเงินรูเปีย

- การหักลบรายได้รายจ่ายที่เป็นสกุลเงินต่างประเทศ (Natural Hedge) วิธีนี้น่าจะเหมาะกับผู้ประกอบการที่มีทั้งรายรับและรายจ่ายเป็นเงินสกุลต่างประเทศสกุลเดียวกันอย่างต่อเนื่อง วิธีนี้มีความเสี่ยงต่ำมาก ไม่มีค่าใช้จ่าย ทำเองได้ เพียงใช้การหักลบกลบหนี้กันเองระหว่างเงินขาเข้าและขาออกโดยเฉพาะหากมีมูลค่าพอๆ กัน

- ใช้บัญชีเงินฝากสกุลต่างประเทศ (Foreign Currency Deposit: FCD) วิธีนี้ก็คือเพียงเปิดบัญชีกับธนาคารเป็นเงินสกุลต่างประเทศไปเลย หลักการคล้ายวิธีที่ 2 ผ่านบัญชีธนาคาร ซึ่งจะมีค่าใช้จ่ายเป็นค่าชดเชยอัตราแลกเปลี่ยน (Commission Lieu) และค่าธรรมเนียมการโอน และดอกเบี้ยเงินฝากที่ได้ไม่มากนัก เหมาะกับผู้ที่ไม่มีข้อจำกัดเรื่องสภาพคล่อง

- ทำสัญญาซื้อ-ขายเงินตราต่างประเทศล่วงหน้า (Forward) สามารถทำวิธีนี้กับธนาคารพาณิชย์ได้ โดยธนาคารจะส่งมอบเงินให้ในอนาคต ณ วันที่กำหนดไว้ในอัตราที่ตกลงกันไว้ล่วงหน้า เหมาะสำหรับผู้ประกอบการที่ทราบวันรับ-จ่ายเงินล่วงหน้าอย่างแน่นอน กรณีนี้จำเป็นต้องมีวงเงินกับธนาคารพาณิชย์อยู่ก่อนแล้ว

- ทำประกันค่าเงิน (Options) คือ การซื้อสิทธิ์ที่จะซื้อหรือขายเงินตราต่างประเทศในอนาคต โดยกำหนดอัตราแลกเปลี่ยน จำนวนเงินและวันเวลาไว้ล่วงหน้า เหมือนการซื้อประกัน เมื่อถึงวันที่กำหนด หากมีกำไรจากค่าเงิน ก็อาจเลือกที่จะไม่ใช้สิทธิ์คงอัตราแลกเปลี่ยนในวันที่กำหนดก็ได้ วิธีนี้ไม่จำเป็นต้องมีวงเงินกับธนาคารพาณิชย์ก่อน แต่ต้องจ่ายค่าธรรมเนียมให้ธนาคาร โดยค่าใช้จ่ายกับธนาคารอาจขึ้นอยู่กับหลายปัจจัย เช่น อัตราแลกเปลี่ยนที่ต้องการล็อก (Strike rate) อายุสัญญา ความผันผวนของค่าเงิน ฯลฯ

- การซื้อขายเงินตราต่างประเทศผ่านตลาดซื้อ-ขายล่วงหน้า (Futures) วิธีนี้น่าจะยากที่สุด โดยเฉพาะสำหรับผู้ประกอบการที่ไม่มีความรู้เรื่องการซื้อ-ขายเงินตราต่างประเทศผ่านตลาดซื้อ-ขายล่วงหน้ามาก่อน ผู้ที่จะใช้วิธีนี้ควรต้องศึกษากระบวนการและความเสี่ยงให้ดีก่อน เพราะอาจจัดได้ว่าเป็นช่องทางในการเก็งกำไรวิธีหนึ่งได้ด้วย ซึ่งก็แน่นอนว่า การเก็งกำไรย่อมมีความเสี่ยง โอกาสกำไรสูงๆ ความเสี่ยงก็ย่อมสูงเป็นเงาตามตัวเช่นกัน วิธีนี้ไม่ได้ทำผ่านธนาคารพาณิชย์เหมือนเช่นวิธีอื่นๆ ที่กล่าวถึงไปแล้ว

-

ผู้ประกอบการที่มีการซื้อ-ขายระหว่างประเทศ หากรับทราบเรื่องเหล่านี้แล้วเห็นว่าเป็นเรื่องใหม่ ควรหาเวลาศึกษาเพิ่มเติมในรายละเอียดของแต่ละวิธีการเหล่านี้ แล้วเลือกนำไปปรับใช้ตามความเหมาะสมของการทำธุรกิจของตนโดยด่วน อย่าคิดว่าเป็นเรื่องไกลตัว ทั้งนี้เพราะความผันผวนของค่าเงินนั้นเคยสร้างความเสียหายใหญ่หลวงแบบพลิกฟ้าพลิกดินกันมาแล้วกับผู้ที่มีธุรกรรมระหว่างประเทศ ทั้งผู้ที่กู้เงินตราต่างประเทศที่มีดอกเบี้ยต่ำกว่าอัตราดอกเบี้ยภายในประเทศมากๆ และผู้ที่ซื้อขายสินค้าระหว่างประเทศในอดีต

ธนาคารแห่งประเทศไทยได้จัดทำคำแนะนำไว้แล้ว สามารถศึกษารายละเอียดเพิ่มเติมได้ที่: https://www.bot.or.th/th/our-roles/financial-markets/Foreign-Exchange-Market/Fx-hedging/hedging-tools.html

*********************************************************

ที่มา: Watcher.Guru เรื่อง: “BRICS: Dangers Emerge for Import-Export Sector as US Dollar Rises” โดย: Vinod Dsouza สคต. ไมอามี /วันที่ 9 พฤศจิกายน 2566