รายงานตลาดยานยนต์ไฟฟ้าในเวียดนาม

รายงานตลาดยานยนต์ไฟฟ้าในเวียดนาม

สำนักงานส่งเสริมการค้าในต่างประเทศ ณ กรุงฮานอย

| |||

|

ภาพรวมตลาด

รถยนต์ไฟฟ้าและรถจักรยานยนต์ไฟฟ้าในเวียดนามเป็นพาหนะการเดินทางที่สำคัญไม่เพียงเพื่อตอบสนองความต้องการในการเดินทางหรือกิจกรรมชีวิตประจำวันของประชากรจำนวนกว่า 101.3 ล้านคน โดยรถจักรยานยนต์ที่ได้ลงทะเบียนแล้วทั่วประเทศอยู่ที่ 74 ล้านคัน อัตราครัวเรือนในเวียดนามมีรถยนต์ส่วนตัวอยู่ที่ร้อยละ 9 และจำนวนรถยนต์ทั้งหมดในเวียดนามในปี 2567 อยู่ที่ 6.8 ล้านคัน โดยอุตสหกรรมยานยนต์ไฟฟ้าในเวียดนาม (Electrical Vehicles: EV) มีการเติบโตอย่างรวดเร็วในช่วง 4-5 ปีที่ผ่านมา จากข้อมูลของธนาคาร HSBC อุตสาหกรรมยานยนต์ไฟฟ้าในเวียดนามมีจำนวนรถไฟฟ้าที่จำหน่ายเพิ่มขึ้นจาก 1 ล้านคันในปี 2567 เป็นมากกว่า 2.5 ล้านคันในปี 2579 มูลค่าอุตสหกรรมยานยนต์ไฟฟ้าในเวียดนามในปี 2568 คาดว่าจะอยู่ที่ 3,120 ล้านเหรียญสหรัฐฯ โดยมีอัตราการเติบโตต่อปี (CAGR) อยู่ที่ร้อยละ 18.9 ในช่วงปี 2568 - 2573 ธนาคารโลก (World Bank: WB) คาดการณ์ว่าจำนวนรถไฟฟ้าที่สัญจรบนถนนในเวียดนามจะอยู่ที่ 7 ล้านคันในปี 2573 อุตสหกรรมยานยนต์ยนต์ไฟฟ้าเวียดนามแบ่งออกเป็น 2 กลุ่มหลัก ได้แก่ กลุ่มรถยนต์ไฟฟ้าและกลุ่มรถจักรยานยนต์ไฟฟ้า

กลุ่มรถยนต์ไฟฟ้า หรือที่เรียกว่ากลุ่มรถไฟฟ้า 4 ล้อ (Electric 4 Wheels: E4W) รถยนต์ไฟฟ้าเริ่มปรากฏในเวียดนามตั้งแต่ปี 2562 เมื่อบริษัท Tesla เปิดตัวรุ่น Tesla Model 3 อย่างเป็นทางการ ในหลายปีต่อมา ผู้ผลิตรายอื่น อาทิ Porsche Nissan Toyota Vinfast เป็นต้น มีการเปิดตัวรถยนต์ไฟฟ้ารุ่นต่างๆ มากขึ้น ในช่วงแรก รถยนต์ไฟฟ้ายังไม่สามารถดึงดูดความสนใจของผู้ใช้รถได้ และพฤติกรรมการบริโภครถยนต์ของผู้ใช้ยังไม่เปลี่ยนแปลง เนื่องจากอุปสรรคหลายประการ ได้แก่ ความไม่มั่นใจในสินค้าใหม่ โครงสร้างพื้นฐานสำหรับการชาร์จแบตเตอรี่ยังไม่พัฒนา และราคาขายต่อคันยังสูงกว่ารถยนต์ทั่วไป ทำให้รถยนต์ไฟฟ้ามีส่วนแบ่งตลาดน้อยในเวียดนาม อย่างไรก็ตาม ภายในระยะเวลาเพียง 3 ปี ในช่วงปี 2566–2568 อุตสหกรรมยานยนต์ยนต์ไฟฟ้าเวียดนามเติบโตอย่างรวดเร็ว โดยมีการผลิตรถยนต์ไฟฟ้าจำนวนมากขึ้นและจำหน่ายสู่ตลาดอย่างต่อเนื่อง โดยรถยนต์ไฟฟ้าในปัจจุบันมีจำนวนอยู่ที่ 250,000–300,000 คัน ทำให้ตลาดรถยนต์ไฟฟ้าในเวียดนามมีอัตราการเติบโตเร็วที่สุดในเอเชียตะวันออกเฉียงใต้ในช่วง 3 ปีที่ผ่านมา และเป็นอันดับสองของโลกรองจากบราซิล สมาคมผู้ผลิตรถยนต์เวียดนาม (Vietnam Automobile Manufacturers’ Association: VAMA) และกระทรวงอุตสาหกรรมและการค้าของเวียดนาม (Ministry of Industry and Trade: MOIT) ให้ข้อมูลว่า ในปี 2567 จำนวนรถยนต์ไฟฟ้าและรถยนต์ไฮบริดที่จำหน่ายคิดเป็นร้อยละ 22 ของจำนวนรถยนต์รวมทั้งหมด ผู้เชี่ยวชาญคาดว่ารถยนต์ไฟฟ้าเวียดนามในปี 2568 อาจมียอดขายกว่า 100,000 คัน คิดเป็นสัดส่วนร้อยละ 15 ของยอดขายรถยนต์รวมทั้งหมด และอาจเพิ่มขึ้นเป็น 1 ล้านคันในปี 2571 และ 3.5 ล้านคันในปี 2583 มูลค่าของอุตสาหกรรมรถยนต์ไฟฟ้าเวียดนามอาจสูงถึง 12,230 ล้านเหรียญสหรัฐฯในปี 2576 โดยมีอัตราการเติบโตเฉลี่ยต่อปีอยู่ที่ร้อยละ 16.8

กลุ่มรถจักรยานยนต์ไฟฟ้า หรือที่เรียกว่ากลุ่มรถไฟฟ้า 2 ล้อ (Electric 2 Wheels: E2W / E-scooters) ปัจจุบันตลาดรถจักรยานยนต์ไฟฟ้าในเวียดนามอยู่ในอันดับสามของโลกด้านปริมาณการบริโภครองจากประเทศจีนและอินเดีย จากรายงานของบริษัท Motorcycles Data พบว่า ในช่วง 6 เดือนแรกของปี 2568 จำนวนรถจักรยานยนต์ไฟฟ้าใหม่ที่ได้จำหน่ายอยู่ที่ 209,000 คัน เพิ่มขึ้นร้อยละ 99.2 เมื่อเทียบกับช่วงเดียวกันของปี 2567 โดยกลุ่มรถจักรยานยนต์ไฟฟ้าขนาดเล็ก L1 (หรือเท่ากับรถจักรยานยนต์ที่มีความจุกระบอกสูบต่ำกว่า 50cc) มีอัตราการเติบโตถึงร้อยละ 89 และกลุ่มรถจักรยานยนต์ไฟฟ้า L3 (หรือเท่ากับรถจักรยานยนต์ที่มีความจุกระบอกสูบมากกว่า 50cc) มีอัตราการเติบโตถึงร้อยละ 197 ผู้ผลิตรถจักรยานยนต์ไฟฟ้าภายในประเทศ ได้แก่ บริษัท Dat Bike และบริษัท VinFast เป็นต้น และรถจักรยานยนต์ไฟฟ้า e-scooter นำเข้าจากประเทศต่างๆ อาทิ จีน ไต้หวัน หรือ ออสเตรเลีย เป็นต้น มีการขยายตัวอย่างรวดเร็ว หลังจากรัฐบาลเวียดนามออกนโยบายสนับสนุนการพัฒนา อุตสาหกรรมยานยนต์ยนต์ไฟฟ้าส่งผลให้มีความต้องการใช้รถจักรยานยนต์ไฟฟ้ามากขึ้น จากรายงานของบริษัท Motorcycles Data คาดว่ามากกว่า 2 ใน 3 ของประชากรเวียดนามใช้รถจักรยานยนต์ไฟฟ้า

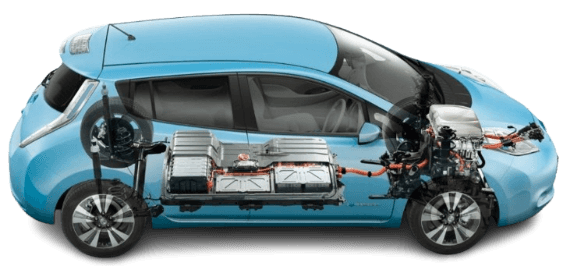

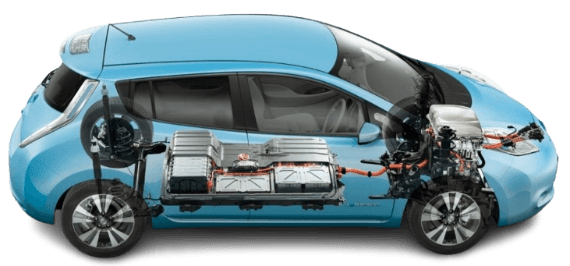

กลุ่มชิ้นส่วนยานยนต์ไฟฟ้า (EV) จากข้อมูลสถิติของบริษัท Mordor Intelligence มูลค่าตลาดชิ้นส่วน ยานยนต์ไฟฟ้าทั่วโลกในปี 2567 อยู่ที่ 210,770 ล้านเหรียญสหรัฐฯ โดยภูมิภาคเอเชีย–แปซิฟิกมีสัดส่วนถึง ร้อยละ 58.7 ของตลาดชิ้นส่วนยานยนต์ไฟฟ้าทั่วโลก ชิ้นาส่วนแบตเตอรี่ (Battery Packs) เป็นชิ้นส่วนที่มีสัดส่วนตลาดสูงที่สุดอยู่ที่ร้อยละ 36.13 และคาดว่าชิ้นส่วนอิเล็กทรอนิกส์กำลัง (Power Electronics) จะมีอัตราการเติบโตเฉลี่ยต่อปี (CAGR) อยู่ที่ร้อยละ 9.79 ในช่วงปี 2568–2573 มูลค่าตลาดชิ้นส่วนยานยนต์ไฟฟ้าทั่วโลกในปี 2568 คาดว่าจะอยู่ที่ 289,730 ล้านเหรียญสหรัฐฯ โดยมีอัตราการเติบโตเฉลี่ยต่อปี อยู่ที่ร้อยละ 6.62 สำหรับเวียดนาม นอกจากศักยภาพการเติบโตของอุตสาหกรรมยานยนต์ไฟฟ้า ตลาดชิ้นส่วนยานยนต์ไฟฟ้าถือเป็นตลาดที่มีศักยภาพในการเติบโตตามมาเช่นกัน ตลาดชิ้นส่วนยานยนต์ไฟฟ้าในเวียดนามเริ่มมีการพัฒนาขึ้นมาเนื่องจากมีความต้องการใช้ยานยนต์ไฟฟ้าในประเทศที่มากขึ้น โดยส่วนใหญ่เป็นชิ้นส่วนประเภทที่ไม่ใช่ระบบขับเคลื่อน (Non-drivetrain) ที่สามารถใช้ร่วมกันได้ทั้งในรถยนต์และรถจักรยานยนต์ที่ใช้เครื่องยนต์สันดาปภายใน (ICE) อาทิ ระบบเบรค ระบบป้องกันการสะเทือน โช้กอัพ ยางและล้อ กระจกมองข้าง ไฟส่องสว่าง กระจกบังลม อุปกรณ์ตกแต่งรถ ระบบควบคุมความร้อน โครงและตัวถังรถ เป็นต้น ยกเว้นเฉพาะบางชิ้นส่วนที่มีลักษณะแตกต่างกันอย่างชัดเจน อาทิ ระบบขับเคลื่อน (Drivetrain) ระหว่างยานยนต์แบบดั้งเดิมและยานยนต์ไฟฟ้า ระหว่างเครื่องยนต์สันดาปภายใน (ICE) ที่ใช้เชื้อเพลิง และมอเตอร์ไฟฟ้า (Electric Motor) ที่ใช้พลังงานจากแบตเตอรี่ลิเทียม

แนวโน้มการเติบโตของตลาด

2.1 แนวโน้มการเติบโตของตลาดยานยนต์ไฟฟ้าในเวียดนาม

กลุ่มรถยนต์ไฟฟ้า ในช่วงปี 2567–2572 ผู้บริโภคเวียดนามมีแนวโน้มให้ความสนใจกับรถยนต์ไฟฟ้าแบบใช้แบตเตอรี่ (Battery Electric Vehicle: BEV) มากกว่ารถไฮบริด (Hybrid Electric Vehicle: HEV) ที่รวมเทคโนโลยียานยนต์ขับเคลื่อนอัตโนมัติ รวมถึงเทคโนโลยีการสื่อสารระหว่างรถกับรถ และระบบเตือนการชน เพื่อรองรับการเดินทางอย่างปลอดภัยในกิจกรรมชีวิตประจำวันและการทำงาน โดยมีการออกแบบที่ทันสมัยตามไลฟ์สไตล์ของ ผู้ใช้รถในปัจจุบัน นอกจากนี้ ผู้บริโภคเวียดนามมีแนวโน้มที่จะเลือกใช้รถยนต์ไฟฟ้าประเภท Sport Utility Vehicle (SUV) หรือ Crossover Utility Vehicle (CUV) มากกว่ารถประเภท MPV หรือ Sedan เนื่องจากโครงสร้างตัวถังแบบแยก (Body-On-Frame) คล้ายรถกระบะ รวมถึงล้อขนาดใหญ่และระยะห่างจากพื้นสูง ทำให้ผู้ขับสามารถขับขี่ได้ไม่เพียงแต่บนถนนปกติที่ปูด้วยยางมะตอยหรือคอนกรีต แต่ยังสามารถขับบนพื้นผิวธรรมชาติ เช่น ทางดิน ทราย หิน หรือ โคลน (Off-road) ได้ดี อีกทั้งยังสะดวกต่อการขับในเมืองและการปีนเขาอย่างมีประสิทธิภาพ สำหรับด้านการผลิตและการบริการ การนำยานพาหนะไฟฟ้ามาใช้อย่างแพร่หลายเริ่มเปลี่ยนแปลงอุตสาหกรรมการขนส่ง ดังนั้นหลายบริษัทขนส่งสาธารณะในเวียดนามเริ่มหันมาใช้ยานพาหนะไฟฟ้า เช่น รถบัสไฟฟ้า อาทิบริษัท Vinbus บริษัท Hanoibus เป็นต้น

กลุ่มรถจักรยานยนต์ไฟฟ้า ตลาดรถจักรยานยนต์ไฟฟ้าในเวียดนามมีการขยายตัวและพัฒนาได้อย่างชัดเจนในปี 2568 เนื่องจากค่าชาร์จไฟฟ้าของรถจักรยานยนต์ไฟฟ้ามีอัตราที่ต่ำกว่าค่าน้ำมัน การพัฒนาของเทคโนโลยีเครื่องยนต์ไฟฟ้าเป็นปัจจัยที่ทำให้พฤติกรรมผู้บริโภคเวียดนามกำลังเปลี่ยนจากการใช้จักรยานยนต์แบบดั้งเดิมไปสู่จักรยานยนต์ไฟฟ้า จากรายงานของบริษัท Motorcycles Data พบว่ากลุ่มบริษัท VinFast บริษัท Pega (เวียดนาม) และบริษัท Yadea (จีน) เป็นผู้ผลิตจักรยานยนต์ไฟฟ้าที่ครองส่วนแบ่งตลาดใหญ่ที่สุดในเวียดนาม ขณะที่ผู้ผลิตดั้งเดิมอย่างบริษัท Honda (ญี่ปุ่น) บริษัท Yamaha (ญี่ปุ่น) บริษัท SYM (ไต้หวัน) บริษัท Piaggio (อิตาลี) และบริษัท Suzuki (ญี่ปุ่น) เริ่มมีการลงทุนในการผลิตจักรยานยนต์ไฟฟ้าและนำผลิตภัณฑ์ใหม่มาทดสอบในท้องตลาด

2.2 แรงผลักดันที่ขับเคลื่อนแนวโน้มอุตสหกรรมยานยนต์ยนต์ไฟฟ้าเวียดนาม

2.2.1 พฤติกรรมการบริโภค (Consumption Behaviors) กลุ่มชนชั้นกลางและประชากรหนุ่มสาวในเวียดนามที่มีคุณภาพชีวิตที่ดีขึ้นจึงเริ่มให้ความสนใจกับเทคโนโลยีที่ทันสมัย การประหยัดเชื้อเพลิง ใช้งานอย่างมีประสิทธิภาพ และการตระหนักถึงสิ่งแวดล้อม จากรายงานการวิจัยพฤติกรรมผู้บริโภคเวียดนามปี 2568 ของบริษัท Nielsen IQ พบว่าร้อยละ 65 ของผู้บริโภคในเขตเมืองของเวียดนามที่มีอายุ 25–40 ปี พิจารณาอย่างจริงจังเกี่ยวกับการเปลี่ยนไปใช้รถยนต์ไฟฟ้าในช่วง 1–2 ปีข้างหน้า นอกจากนี้ ผู้บริโภคเวียดนามตั้งเกณฑ์ 3 ข้อเมื่อพิจารณาซื้อรถยนต์ไฟฟ้าและรถจักรยานยนต์ไฟฟ้า ได้แก่ (1) ต้นทุนการใช้งานต่ำ (2) การออกแบบสวยงามและทันสมัย (3) ความเป็นมิตรต่อสิ่งแวดล้อม เนื่องจากผู้บริโภคไม่ต้องการแค่ใช้รถสำหรับการเดินทาง แต่ยังมองหาผลิตภัณฑ์ที่สามารถสะท้อนบุคลิกภาพ สอดคล้องกับไลฟ์สไตล์ รวมถึงเทคโนโลยีสมัยใหม่ด้วย

2.2.2 นโยบายของรัฐบาล (Government Orientation) เพื่อให้สอดคล้องกับข้อผูกพันในการประชุมสหประชาชาติว่าด้วยการเปลี่ยนแปลงสภาพภูมิอากาศ (COP) โดยมุ่งสู่การปล่อยก๊าซคาร์บอนไดออกไซด์สุทธิ (CO2) เป็นศูนย์ภายในปี 2593 รัฐบาลจึงได้ออกกฎหมายและข้อบังคับที่เข้มงวดหลายฉบับเกี่ยวกับปริมาณการปล่อยก๊าซของยานยนต์ โดยเฉพาะกับรถยนต์ที่ใช้เครื่องยนต์สันดาปภายใน (Internal Combustion Engine: ICE) หรือรถใช้น้ำมัน เพื่อค่อยๆ เลิกถอนกลุ่มรถเหล่านี้ ส่งผลต่อความต้องการของประชาชนสำหรับรถที่ประหยัดพลังงาน มีประสิทธิภาพในการใช้งานสูง ปล่อยก๊าซคาร์บอนไดออกไซด์ (CO2) ต่ำ และต้นทุนแบตเตอรี่ลดลง นอกจากนี้ กรุงฮานอยและนครโฮจิมินห์ ยังออกนโยบายห้ามรถที่ใช้น้ำมันวิ่งในพื้นที่ใจกลางเมืองใหญ่ เพื่อปกป้องสิ่งแวดล้อมด้วย

3. การผลิต

3.1 กลุ่มรถยนต์ไฟฟ้า

สำหรับกลุ่มรถยนต์ไฟฟ้า รถยนต์ใช้เครื่องยนต์สันดาปภายใน (ICE) ที่ใช้น้ำมันเชื้อเพลิงที่มีในตลาดเวียดนามมีแนวโน้มชะลอตัวลงและส่วนแบ่งตลาดของรถยนต์ใช้มอเตอร์ไฟฟ้า (EV) ที่มากขึ้น จากข้อมูลรวบรวมและสถิติของสมาคมผู้ผลิตยานยนต์เวียดนาม (Vietnam Automobile Manufacturers Association: VAMA) ยอดขายรถยนต์ทุกประเภทในช่วง 9 เดือนแรกของปี 2568 มีจำนวน 309,022 คัน เพิ่มขึ้นร้อยละ 29.8 เมื่อเทียบกับช่วงเดียวกันของปี 2567 โดยรถยนต์ใช้เครื่องยนต์สันดาปภายใน (ICE) มียอดขาย 195,340 คัน เพิ่มขึ้นร้อยละ 3.8 คิดเป็นสัดส่วนร้อยละ 63.2 ของจำนวนรถยนต์ที่จำหน่ายในช่วง 9 เดือนแรกของปี 2568 ทั้งหมด รถยนต์ไฮบริด (HEV) มียอดขายจำนวน 9,785 คัน เพิ่มขึ้นร้อยละ 73 คิดเป็นสัดส่วนร้อยละ 3.2 และรถยนต์ไฟฟ้าแบตเตอรี่ (BEV) มียอดขายจำนวน 103,897 คัน เพิ่มขึ้นถึงร้อยละ 134.7 คิดเป็นสัดส่วนร้อยละ 33.6 ของรถยนต์ทั้งหมดที่ผลิตและจำหน่ายในท้องตลาด

ตาราง 1 ส่วนแบ่งตลาดรถยนต์ไฟฟ้าในเวียดนาม

ลำดับ | ประเภทรถยนต์ | ปี 2566 (คัน) | ปี 2567 (คัน) | อัตราการเติบโต (%) | ม.ค - ก.ย ปี 2567 (คัน) | ม.ค – ก.ย ปี 2568 (คัน) | อัตราการเติบโต (%) | ส่วนแบ่งตลาดม.ค - ก.ย ปี 2568 (%) |

1 | ICE Vehicles | 276,377 | 286,113 | 3.5 | 188,197 | 195,340 | 3.8 | 63.2 |

2 | HEV | - | 9,866 | - | 5,657 | 9,785 | 73.0 | 3.2 |

3 | BEV | 34,885 | 97,399 | 179.2 | 44,260 | 103,897 | 134.7 | 33.6 |

| รวม | 311,262 | 393,378 | 26.4 | 238,114 | 309,022 | 29.8 | 100 |

แหล่งที่มา VAMA / Vinfast

ในปี 2567 อุตสาหกรรมการผลิตรถยนต์ไฟฟ้าเวียดนามมีรถยนต์ไฟฟ้า 2 ประเภท ได้แก่ รถยนต์ไฟฟ้าแบบไฮบริด (HEV) และรถยนต์ไฟฟ้าแบบใช้แบตเตอรี่ (BEV) โดยรถยนต์ไฮบริดที่ได้ผลิตและจำหน่ายในตลาดโดยสมาชิกของสมาคมผู้ผลิตยานยนต์เวียดนาม (VAMA) อาทิ บริษัท Toyota (ญี่ปุ่น) บริษัท Honda (ญี่ปุ่น) บริษัท Suzuki (ญี่ปุ่น) และบริษัทสมาชิกอื่น ๆ ขณะที่รถยนต์ไฟฟ้าแบบแบตเตอรี่ (BEV) มีการผลิตและจำหน่ายในตลาดโดยบริษัท VinFast โดยรถยนต์ไฟฟ้าที่ผลิตและขายได้ในช่วง 9 เดือนแรกของปี 2568 จำนวน 103,897 คัน เพิ่มขึ้น ร้อยละ 134.7 เมื่อเทียบกับช่วงเดียวกันของปี 2567 และมีส่วนแบ่งตลาดที่มากที่สุดอยู่ที่ร้อยละ 91.4 อย่างไรก็ตาม จากข้อมูลของสมาคมผู้ผลิตยานยนต์เวียดนาม (VAMA) ในช่วง 9 เดือนแรกของปี 2568 บริษัทผู้ผลิตรถยนต์ Ford ได้เริ่มผลิตและจัดจำหน่ายรถยนต์ไฟฟ้าแบบใช้แบตเตอรี่ รุ่น Ford Mustang Mach-E แต่จำนวนยังมีไม่มาก

ตาราง 2 ผลการผลิตและจำหน่ายรถยนต์ไฟฟ้าในเวียดนาม

ลำดับ | ผู้ผลิต | ปี 2566 (คัน) | ปี 2567 (คัน) | อัตราการเติบโต (%) | ม.ค - ก.ย ปี 2567 (คัน) | ม.ค - ก.ย ปี 2568 (คัน) | อัตราการเติบโต (%) | ส่วนแบ่งตลาด ม.ค - ก.ย ปี 2568 (%) |

1 | Vinfast | 34,885 | 97,399 | 179.2 | 44,260 | 103,897 | 134.7 | 91.4 |

2 | Toyota | - | 5,350 | - | 2,993 | 5,654 | 88.9 | 4.9 |

3 | Honda | - | 1,905 | - | 1,141 | 2,218 | 94.4 | 1.9 |

4 | Suzuki | - | 2,515 | - | 1,456 | 1,845 | 26.7 | 1.6 |

| อื่นๆ | - | 96 | - | 67 | 68 | 1.5 | 0.06 |

| รวม | 34,885 | 107,265 | 207.5 | 58,099 | 135,467 | 133.2 | 100 |

แหล่งที่มา VAMA / Vinfast

3.2 กลุ่มรถจักรยานยนต์ไฟฟ้า

รถจักรยานยนต์แบบดั้งเดิมในเวียดนามและรถจักรยานยนต์ไฟฟ้ายังคงแข่งขันกันเพื่อขยายส่วนแบ่งตลาดอย่างต่อเนื่อง จากข้อมูลของบริษัท VinFast และสถิติของสมาคมผู้ผลิตรถจักรยานยนต์เวียดนาม (Vietnam Association of Motorcycle Manufacturers: VAMM) ที่ประกอบด้วย 5 บริษัทได้แก่ บริษัท Honda บริษัท Yamaha บริษัท Piaggio บริษัท Suzuki และบริษัท SYM พบว่าในช่วง 9 เดือนแรกของปี 2568 การผลิตและจำหน่ายรถจักรยานยนต์ทุกประเภทมีจำนวน 2,140,559 คันทั้งหมด โดยรถจักรยานยนต์แบบดั้งเดิมที่ใช้เครื่องยนต์สันดาปภายใน (ICE) ของสมาชิกผู้ผลิต VAMM มียอดขายรวมจำนวน 1,906,023 คัน เพิ่มขึ้นร้อยละ 0.7 เมื่อเทียบกับช่วงเดียวกันของปี 2567 คิดเป็นสัดส่วนร้อยละ 89.0 และรถจักรยานยนต์ไฟฟ้ามียอดขายจำนวน 234,536 คัน เพิ่มขึ้นร้อยละ 489.2 และคิดเป็นสัดส่วนร้อยละ 11.0 ของจำนวนรถจักรยานยนต์ทั้งหมดที่ผลิตและจำหน่ายในตลาดเวียดนาม

ตาราง 3 ส่วนแบ่งตลาดรถจักรยานยนต์ไฟฟ้าในเวียดนาม

ลำดับ | ประเภทรถจักรยานยนต์ | ปี 2566 (คัน) | ปี 2567 (คัน) | อัตราการเติบโต (%) | ม.ค - ก.ย ปี 2567 (คัน) | ม.ค - ก.ย ปี 2568 (คัน) | อัตราการเติบโต (%) | ส่วนแบ่งตลาด ม.ค - ก.ย ปี 2568 (%) |

1 | รถจักรยานยนต์ ICE | 2,516,212 | 2,653,607 | 5,46 | 1,892,873 | 1,906,023 | 0.7 | 89.0 |

2 | รถจักรยานยนต์ไฟฟ้า | 72,468 | 71,000 | -2.0 | 39,807 | 234,536 | 489.2 | 11.0 |

| รวม | 2,588,680 | 2,724,607 | 5.2 | 1,932,680 | 2,140,559 | 10.8 | 100 |

แหล่งที่มา VAMM / Vinfast

ตลาดรถจักรยานยนต์ไฟฟ้าในเวียดนามมีเพียงไม่กี่บริษัทที่นำเข้าและจัดจำหน่ายรถจักรยานยนต์ไฟฟ้า โดยผู้นำเข้าและจัดจำหน่ายรถจักรยานยนต์ไฟฟ้าจากจีนและเยอรมนี ในขณะที่รถจักรยานยนต์ไฟฟ้าในเวียดนามมีบริษัทผู้ผลิตจำนวน 13 บริษัท โดย ผู้ผลิตรถจักรยานยนต์ในประเทศมีจำนวน 7 บริษัท และผู้ผลิตรถจักรยานยนต์ต่างประเทศที่ตั้งโรงงานในเวียดนามมีจำนวน 6 บริษัท จากรายงานส่วนแบ่งตลาดรถจักรยานยนต์ไฟฟ้าเวียดนามในปี 2566 รถจักรยานยนต์ไฟฟ้า Vinfast ครองส่วนแบ่งตลาดมากที่สุดที่ร้อยละ 43.4 รองลงมาคือ Pega (เวียดนาม - ร้อยละ 15.7) Dibao (จีน - ร้อยละ 11.8) Yadea (จีน - ร้อยละ 8.6) Anbico (เวียดนาม - ร้อยละ 8.3) NIU (จีน - ร้อยละ 6.2) Gogoro (จีน - ร้อยละ 3.1) DK Bike (เวียดนาม - ร้อยละ 1.1) Detech (เวียดนาม - ร้อยละ 1.1) และ Vmoto (ออสเตรเลีย - ร้อยละ 0.6) ทั้งนี้ในบริบทที่ตลาดรถจักรยานยนต์ไฟฟ้าเวียดนามมีการแข่งขันสูง แม้ว่าบริษัทผู้ผลิตรถจักรยานยนต์แบบดั้งเดิม อาทิบริษัท Honda และบริษัท Yamaha เริ่มเปิดตัวรุ่นรถจักรยานยนต์ไฟฟ้า อาทิ รุ่น ICON-e รุ่น CUV-e และรุ่น Neo’s เพื่อลองตลาดและสำรวจความต้องการของผู้บริโภค แต่ยังไม่สามารถตอบสนองความต้องการของผู้ใช้รถจักรยานยนต์ได้เต็มที่ เนื่องจากโครงสร้างพื้นฐานสถานีชาร์จไฟฟ้า การ แลกแบตเตอรี่ และบริการหลังการขายยังไม่พร้อม

4. การนำเข้าและส่งออก

4.1 การนำเข้า

4.1.1 กลุ่มรถยนต์ไฟฟ้า

มูลค่านำเข้ารถยนต์ไฟฟ้า (HS Code 870380) ของเวียดนามในปี 2567 อยู่ที่ 22.8 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 18.8 เมื่อเทียบกับปี 2566 ในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 7.3 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 64.1 เมื่อเทียบกับช่วงเดียวกันของปี 2567 ในช่วง 9 เดือนแรกของปี 2568 ประเทศที่ส่งออกรถยนต์ไฟฟ้าไปยังเวียดนามมากที่สุด ได้แก่ จีน 3,305 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 80.3 รองลงมาคือเม็กซิโก 2,082 ล้านเหรียญสหรัฐฯ มาเลเซียมีมูลค่า 885,852 เหรียญสหรัฐฯ เพิ่มขึ้นถึงร้อยละ 1,522.4 สหรัฐฯมีมูลค่า 499,298 เหรียญสหรัฐฯ ลดลงร้อยละ 65.4 และ เยอรมนีมีมูลค่า 425,216 เหรียญสหรัฐฯ ลดลงร้อยละ 49.2 โดยรวมแล้ว มูลค่าการส่งออกรถยนต์ไฟฟ้าจากเกือบทุกประเทศไปยังเวียดนามต่างปรับตัวลดลง สะท้อนถึงการพัฒนาและการขยายตัวของอุตสาหกรรมการผลิตรถยนต์ไฟฟ้าในเวียดนาม ที่เริ่มตอบสนองความต้องการใช้รถยนต์ไฟฟ้าภายในประเทศได้มากขึ้น และแสดงให้เห็นว่าตลาดรถยนต์ไฟฟ้าของเวียดนามเริ่มลดการนำเข้าจากต่างประเทศ

ตาราง 4 แสดงตลาดนำเข้ารถยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับที่ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | จีน | 1,148,155 | 18,093,770 | 1,475.9 | 16,769,399 | 3,305,128 | -80.3 |

2 | เม็กซิโก | 53,159 | 0 | -100.0 | 0 | 2,082,950 | - |

3 | มาเลเซีย | 0 | 842,024 | - | 54,600 | 885,852 | 1,522.4 |

4 | สหรัฐฯ | 4,631,950 | 1,443,092 | -68.8 | 1,443,092 | 499,298 | -65.4 |

5 | เยอรมนี | 12,002,153 | 897,046 | -92.5 | 836,569 | 425,216 | -49.2 |

6 | อิตาลี | 67,600 | 0 | -100.0 | 0 | 169,654 | - |

7 | อังกฤษ | 0 | 939,918 | - | 939,918 | 0 | -100.0 |

8 | เบลเยียม | 648,741 | 0 | -100.0 | 0 | 0 | - |

9 | สาธารณรัฐเช็ก | 0 | 503,765 | -22.3 | 503,765 | 0 | -100.0 |

10 | ญี่ปุ่น | 0 | 71,014 | - | 0 | 0 | - |

| อื่นๆ | 712,055 | 102,175 | -85.7 | 0 | 0 | - |

| รวม | 19,263,813 | 22,892,804 | 18.8 | 20,547,343 | 7,368,098 | -64.1 |

แหล่งที่มา Global World Atlas

4.1.2 กลุ่มรถจักรยานยนต์ไฟฟ้า

มูลค่าการนำเข้ารถจักรยานยนต์ไฟฟ้า (HS Code 871160) ของเวียดนามในปี 2567 อยู่ที่ 1.8 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 174 เมื่อเทียบกับปี 2566 และในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 1.3 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 87.2 เมื่อเทียบกับช่วงเดียวกันของปี 2567 โดยประเทศผู้ส่งออกรถจักรยานยนต์ไฟฟ้าไปยังเวียดนามมากที่สุด ได้แก่ กัมพูชามีมูลค่า 574,133 เหรียญสหรัฐฯ คิดเป็นร้อยละ 42.2 ของส่วนแบ่งตลาดรถจักรยานยนต์ไฟฟ้านำเข้าของเวียดนาม ไทยมีมูลค่า 379,543 เหรียญสหรัฐฯ คิดเป็นร้อยละ 27.9 ของส่วนแบ่งตลาด ต่อมาคือจีนมีมูลค่า 302,418 เหรียญสหรัฐฯ ลดลงร้อยละ 53.9 ญี่ปุ่นมีมูลค่า 86,366 เหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 118.9 และไต้หวันมีมูลค่า 10,147 เหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 8.9

ตาราง 5 แสดงตลาดนำเข้ารถจักรยานยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับที่ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | กัมพูชา | 0 | 0 | - | 0 | 574,133 | - |

2 | ไทย | 3,168 | 5,683 | 79.4 | 0 | 379,543 | - |

3 | จีน | 510,055 | 784,592 | 53.8 | 656,656 | 302,418 | -53.9 |

4 | ญี่ปุ่น | 4,588 | 1,031,769 | 22,388.4 | 39,539 | 86,366 | 118.4 |

5 | ไต้หวัน | 45,930 | 16,094 | -65.0 | 9,322 | 10,147 | 8.9 |

| อื่นๆ | 118,965 | 32,522 | -72.7 | 21,730 | 8,700 | -60.0 |

| รวม | 682,706 | 1,870,660 | 174.0 | 727,247 | 1,361,307 | 87.2 |

แหล่งที่มา Global World Atlas

4.1.2 กลุ่มชิ้นส่วนยานยนต์ไฟฟ้า

มูลค่าการนำเข้าตลาดชิ้นส่วนยานยนต์ไฟฟ้านของเวียดนามในปี 2567 อยู่ที่ 13,011 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 11.8 เมื่อเทียบกับปี 2566 และในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 10,047 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 15.8 เมื่อเทียบกับช่วงเดียวกันของปี 2567 ประเทศที่มีมูลค่าส่งออกชิ้นส่วนยานยนต์ไฟฟ้าไปยังเวียดนามมากที่สุดในปี 2567 ได้แก่ จีนมีมูลค่า 6,324 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 26.7 เมื่อเทียบกับปี 2566 รองลงมาคือเกาหลีใต้มีมูลค่า 1,132 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 0.3 ญี่ปุ่นมีมูลค่า 553 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 0.4 ไทยมีมูลค่า 473 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 10.9 ติดอันดับที่ 4 และอินเดียมีมูลค่า 271 ล้านเหรียญสหรัฐฯ เพิ่มขึ้น ร้อยละ 34.9 ชิ้นส่วนยานยนต์ไฟฟ้าที่เวียดนามนำเข้าได้แก่ มอเตอร์ไฟฟ้าและเครื่องกำเนิดไฟฟ้า แบตเตอรี่เก็บพลังงานไฟฟ้าและแผ่นกั้นภายใน ตัวถังรถและห้องโดยสาร ชิ้นส่วนและอุปกรณ์เสริมสำหรับรถจักรยานยนต์ ยางลมใหม่ กระจกเงา โซ่และชิ้นส่วนของโซ่ เป็นต้น

ตาราง 6 แสดงตลาดนำเข้าชิ้นส่วนยานยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับที่ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | จีน | 6,629,670,296 | 7,833,399,131 | 18.2 | 4,991,195,294 | 6,324,858,732 | 26.7 |

2 | เกาหลีใต้ | 1,462,377,902 | 1,629,887,148 | 11.5 | 1,132,002,667 | 1,135,228,531 | 0.3 |

3 | ญี่ปุ่น | 824,838,477 | 728,165,225 | -11.7 | 555,977,731 | 553,650,650 | -0.4 |

4 | ไทย | 704,203,188 | 692,333,331 | -1.7 | 532,251,434 | 473,974,697 | -10.9 |

5 | อินเดีย | 269,141,238 | 395,418,467 | 46.9 | 200,942,546 | 271,115,812 | 34.9 |

6 | มาเลเซีย | 120,457,554 | 274,462,912 | 127.9 | 92,200,718 | 182,021,915 | 97.4 |

7 | ฮ่องกง | 370,116,539 | 240,143,843 | -35.1 | 270,714,279 | 178,204,240 | -34.2 |

8 | อินโดนีเซีย | 209,841,541 | 230,419,931 | 9.8 | 147,052,672 | 162,160,901 | 10.3 |

9 | เยอรมนี | 204,983,080 | 189,908,181 | -7.4 | 149,925,307 | 154,925,553 | 3.3 |

10 | ไต้หวัน | 234,423,024 | 192,958,689 | -17.7 | 149,933,914 | 153,337,840 | 2.3 |

| อื่นๆ | 606,174,932 | 604,652,218 | -0.3 | 453,116,596 | 457,853,868 | 1.0 |

| รวม | 11,636,227,771 | 13,011,749,076 | 11.8 | 8,675,313,158 | 10,047,332,739 | 15.8 |

แหล่งที่มา Global World Atlas

4.2 การส่งออก

4.2.1 กลุ่มรถยนต์ไฟฟ้า

มูลค่าส่งออกรถยนต์ไฟฟ้า (HS Code 870380) ของเวียดนามในปี 2567 อยู่ที่ 472.5 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 130.8 เมื่อเทียบกับปี 2566 และในช่วง 9 เดือนแรกของปี 2568 มูลค่าส่งออกรถยนต์ไฟฟ้าของเวียดนามไปยังประเทศต่างๆ อยู่ที่ 500.9 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 95 เมื่อเทียบกับช่วงเดียวกันของปี 2567 จำนวนประเทศผู้นำเข้ารถยนต์ไฟฟ้าจากเวียดนามลดลงจาก 24 ประเทศ เหลือ 18 ประเทศ ตลาดส่งออกรถยนต์ไฟฟ้าของเวียดนามเพิ่งมีการขยายตัวอย่างชัดเจนตั้งแต่ปี 2566 และกระจุกตัวอยู่ในตลาดเป้าหมาย อาทิ กลุ่มประเทศที่อยู่ในภูมิภาคอเมริกาเหนือ ยุโรป เอเชียตะวันออกเฉียงใต้ และอินเดีย แต่ยังไม่มีเสถียรภาพ โดยเฉพาะในสหรัฐฯและแคนาดา มูลค่าส่งออกรถยนต์ไฟฟ้าจากเวียดนามไปยังสหรัฐฯ ในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 4.6 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 96.2 แคนาดามีมูลค่า 4 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 90.5 ในขณะที่มูลค่าส่งออกรถยนต์ไฟฟ้าจากเวียดนามไปยังประเทศต่างๆ ในเอเชียตะวันออกเฉียงใต้มี อัตราการเติบโตเพิ่มขึ้นอย่างชัดเจนโดยประเทศผู้นำเข้ารถยนต์ไฟฟ้าจากเวียดนามมากที่สุดได้แก่ อินโดนีเซียมีมูลค่า 343.1 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 962.1 เมื่อเทียบกับช่วงเดียวกันของปี 2567 รองลงมาคือฟิลิปปินส์มีมูลค่า 120.3 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 2,069.1 สโลวีเนียมีมูลค่า 10 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 73 สหรัฐอาหรับเอมิเรตส์มีมูลค่า 7.9 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 429.4 และสหรัฐฯมีมูลค่า 4.6 ล้านเหรียญสหรัฐฯ ลดลง 96.2 ข้อมูลทั้งหมดนี้สะท้อนให้เห็นถึงความตั้งใจของอุตสาหกรรมรถยนต์ไฟฟ้าของเวียดนามในการขยายส่วนแบ่งตลาดส่งออกที่มีศักยภาพ และลดการพึ่งพาเพียงตลาดเดียว

ตาราง 7 แสดงตลาดส่งออกรถยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | อินโดนีเซีย | 254,327 | 64,325,403 | 25,192.4 | 32,309,643 | 343,147,612 | 962.1 |

2 | ฟิลิปปินส์ | 0 | 18,354,624 | - | 5,550,446 | 120,396,972 | 2,069.1 |

3 | สโลวีเนีย | 1,4032,376 | 38,561,120 | 174.8 | 38,561,120 | 10,410,489 | -73.0 |

4 | สหรัฐอาหรับเอมิเรตส์ | 117,000 | 7,792,368 | 6,560.1 | 1,510,768 | 7,998,400 | 429.4 |

5 | สหรัฐฯ | 97,276,978 | 250,733,132 | 157.8 | 122,343,501 | 4,683,943 | -96.2 |

6 | แคนาดา | 72,833,666 | 73,723,755 | 1.2 | 42,634,354 | 4,046,349 | -90.5 |

7 | จีน | 1,742,368 | 4,167,903 | 139.2 | 2,998,349 | 3,650,156 | 21.7 |

8 | อินเดีย | 515,516 | 880,547 | 70.8 | 484,459 | 3,515,696 | 625.7 |

9 | เบลเยียม | 1737355 | 94,800 | -94.5 | 47,400 | 1,182,804 | 2,395.4 |

10 | เยอรมนี | 1438680 | 974,799 | -32.2 | 810,799 | 693,773 | -14.4 |

| อื่นๆ | 14,744,131 | 12,891,637 | -12.6 | 9,684,279 | 1,199,819 | -87.6 |

| รวม | 204,692,397 | 472,500,088 | 130.8 | 256,935,118 | 500,926,013 | 95.0 |

แหล่งที่มา Global World Atlas

4.2.2 กลุ่มรถจักรยานยนต์ไฟฟ้า

มูลค่าส่งออกรถจักรยานยนต์ไฟฟ้า (HS Code 871160) ของเวียดนามในปี 2567 อยู่ที่ 172.4 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 6.8 เมื่อเทียบกับปี 2566 และในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 145.7 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 23.9 เมื่อเทียบกับช่วงเดียวกันของปี 2567 ประเทศที่มีมูลค่าส่งออกรถจักรยานยนต์ไฟฟ้าไปยังเวียดนามมากที่สุดได้แก่ เนเธอร์แลนด์มีมูลค่า 60.6 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 7.9 เมื่อเทียบกับปี 2566 รองลงมาคือ สหรัฐฯมีมูลค่า 49.8 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 127.2 อังกฤษมีมูลค่า 9.1 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 131.1 เยอรมนีมีมูลค่า 7.3 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 19.4 แคนาดามีมูลค่า 5.4 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 42.3 และไทยมีมูลค่า 1.2 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 51.0 (อยู่อันดับที่ 8)

ตาราง 8 แสดงตลาดส่งออกรถจักรยานยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | เนเธอร์แลนด์ | 96,661,346 | 85,522,214 | -11.5 | 65,870,525 | 60,652,878 | -7.9 |

2 | สหรัฐฯ | 42,923,374 | 41,555,032 | -3.2 | 21,940,869 | 49,847,434 | 127.2 |

3 | อังกฤษ | 3,328,786 | 6,882,576 | 106.8 | 3,958,079 | 9,146,847 | 131.1 |

4 | เยอรมนี | 7,391,194 | 7,809,909 | 5.7 | 6,135,482 | 7,325,130 | 19.4 |

5 | แคนาดา | 3,408,670 | 5,929,123 | 73.9 | 3,837,615 | 5,460,865 | 42.3 |

6 | อิตาลี | 5,871,391 | 5,716,891 | -2.6 | 3,788,542 | 4,265,724 | 12.6 |

7 | ฝรั่งเศส | 7,612,815 | 1,385,170 | -81.8 | 1,062,476 | 1,542,627 | 45.2 |

8 | ไทย | 791,664 | 1,607,232 | 103.0 | 806,760 | 1,217,836 | 51.0 |

9 | ไต้หวัน | 2,889,779 | 2,107,556 | -27.1 | 1,272,541 | 1,137,269 | -10.6 |

10 | ออสเตรเลีย | 3,122,836 | 3,268,988 | 4.7 | 2,558,855 | 1,134,755 | -55.7 |

| อื่นๆ | 11,107,439 | 10,714,059 | -3.5 | 6,402,962 | 4,040,312 | -36.9 |

| รวม | 185,109,294 | 172,498,750 | -6.8 | 117,634,706 | 145,771,677 | 23.9 |

แหล่งที่มา Global World Atlas

4.2.3 กลุ่มชิ้นส่วนยานยนต์ไฟฟ้า

มูลค่าส่งออกชิ้นส่วนยานยนต์ไฟฟ้าของเวียดนามในปี 2567 อยู่ที่ 13,185 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 25.7 เมื่อเทียบกับปี 2566 และในช่วง 9 เดือนแรกของปี 2568 อยู่ที่ 9,551 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 2.1 เมื่อเทียบกับช่วงเดียวกันของปี 2567 ประเทศที่มีมูลค่านำเข้าชิ้นส่วนยานยนต์ไฟฟ้าจากเวียดนามมากที่สุดได้แก่ สหรัฐฯ 2,780 ล้านเหรียญสหรัฐฯ ลดลงร้อยละ 10.8 เมื่อเทียบกับปี 2566 รองลงมาคือ ญี่ปุ่นมีมูลค่า 855.9 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 11.4 จีนมีมูลค่า 713.4 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 43.7 เกาหลีใต้มีมูลค่า 649 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 17.5 เม็กซิโกมีมูลค่า 402 ล้านเหรียญสหรัฐฯ เพิ่มขึ้น ร้อยละ 38.6 และ และไทยมีมูลค่า 285.5 ล้านเหรียญสหรัฐฯ เพิ่มขึ้นร้อยละ 12.9 ติดอันดับที่ 7 ชิ้นส่วนส่งออกยานยนต์ไฟฟ้าของเวียดนามได้แก่ ล้อและยางลมใหม่ ชิ้นส่วนและอุปกรณ์เสริมสำหรับรถยนต์และรถจักรยานยนต์ อาทิ กระจกเงา และไฟสัญญาณ เป็นต้น

ตาราง 9 แสดงตลาดส่งออกชิ้นส่วนยานยนต์ไฟฟ้าสำคัญของเวียดนาม

ลำดับ | ประเทศ | ปี 2566 (เหรียญสหรัฐฯ) | ปี 2567 (เหรียญสหรัฐฯ) | อัตราการเติบโต ปี 2567 (%) | ม.ค - ก.ย ปี 2567 (เหรียญสหรัฐฯ) | ม.ค - ก.ย ปี 2568 (เหรียญสหรัฐฯ) | อัตราการเติบโต ม.ค - ก.ย ปี 2568 (%) |

1 | สหรัฐฯ | 3,157,854,136 | 4,153,776,493 | 31.5 | 3,116,134,831 | 2,780,063,396 | -10.8 |

2 | ญี่ปุ่น | 1,038,564,761 | 1,125,222,552 | 8.3 | 768,561,212 | 855,996,158 | 11.4 |

3 | จีน | 604,217,885 | 740,951,273 | 22.6 | 496,387,144 | 713,471,182 | 43.7 |

4 | เกาหลีใต้ | 697,728,937 | 766,421,449 | 9.8 | 553,016,498 | 649,750,081 | 17.5 |

5 | เม็กซิโก | 310,252,364 | 418,935,650 | 35.0 | 290,082,506 | 402,191,894 | 38.6 |

6 | บราซิล | 385,112,840 | 392,209,019 | 1.8 | 306,186,134 | 322,105,409 | 5.2 |

7 | ไทย | 349,313,519 | 369,485,273 | 5.8 | 252,999,273 | 285,579,499 | 12.9 |

8 | เยอรมนี | 265,269,776 | 311,799,413 | 17.5 | 227,045,004 | 271,004,432 | 19.4 |

9 | อินเดีย | 309,801,168 | 337,029,090 | 8.8 | 258,962,520 | 252,244,056 | -2.6 |

10 | เนเธอร์แลนด์ | 197,321,109 | 269,712,072 | 36.7 | 203,941,167 | 194,898,997 | -4.4 |

| อื่นๆ | 3,172,770,228 | 4,299,761,465 | 35.5 | 3,286,272,966 | 2,824,335,263 | -14.1 |

| รวม | 10,488,206,723 | 13,185,303,749 | 25.7 | 9,759,589,255 | 9,551,640,367 | -2.1 |

แหล่งที่มา Global World Atlas

5. ช่องทางการจำหน่าย

5.1 กลุ่มรถยนต์ไฟฟ้า รถยนต์ไฟฟ้าในเวียดนามได้จัดจำหน่ายผ่าน 2 ช่องทางหลัก ได้แก่ 1) บริษัทตัวแทนจำหน่ายรถยนต์ไฟฟ้า 2) ผู้นำเข้าและผู้จัดจำหน่ายรถยนต์

|

|

บริษัทตัวแทนจำหน่ายรถยนต์ไฟฟ้า | ผู้นำเข้าและผู้จัดจำหน่ายรถยนต์ไฟฟ้า |

5.2 กลุ่มรถจักรยานยนต์ไฟฟ้า รถจักรยานยนต์ไฟฟ้าในเวียดนามได้จัดจำหน่ายผ่าน 2 ช่องทางหลัก ได้แก่ 1) บริษัทตัวแทนจำหน่ายรถจักรยานยนต์ไฟฟ้า 2) ผู้นำเข้าและผู้จัดจำหน่ายรถจักรยานยนต์ไฟฟ้า

|

|

บริษัทตัวแทนจำหน่ายรถจักรยานยนต์ไฟฟ้า | ผู้นำเข้าและผู้จัดจำหน่ายรถจักรยานยนต์ไฟฟ้า |

5.3 กลุ่มชิ้นส่วนยานยนต์ไฟฟ้า

5.3.1 กลุ่มชิ้นส่วนรถยนต์ไฟฟ้า ชิ้นส่วนรถยนต์ไฟฟ้าในเวียดนามได้จัดจำหน่ายผ่าน 4 ช่องทางหลัก ได้แก่ 1) ผู้ผลิตและผู้จัดจำหน่ายชิ้นส่วนรถยนต์ไฟฟ้า 2) ร้านค้าชิ้นส่วนรถยนต์ไฟฟ้าและอู่ซ่อมรถ 3) เวฟไซต์อีคอมเมิร์ซ (E-commerce) 4) ผู้จัดจำหน่ายชิ้นส่วนทดแทน (Aftermarket)

|

|

ผู้ผลิตและผู้จัดจำหน่ายชิ้นส่วนรถยนต์ไฟฟ้า | ร้านค้าชิ้นส่วนรถยนต์ไฟฟ้าและอู่ซ่อมรถ |

|

|

เวฟไซต์อีคอมเมิร์ซ (E-commerce) | ผู้จัดจำหน่ายชิ้นส่วนทดแทน (Aftermarket) |

5.3.2 กลุ่มชิ้นส่วนรถจักรยานยนต์ไฟฟ้า ชิ้นส่วนรถจักรยานยนต์ไฟฟ้าในเวียดนามได้จัดจำหน่ายผ่าน 4 ช่องทางหลัก ได้แก่ 1) ผู้ผลิตและผู้จัดจำหน่ายชิ้นส่วนรถจักรยานยนต์ไฟฟ้า 2) อู่ซ่อมรถจักรยานยนต์ไฟฟ้า 3) เวฟไซต์อีคอมเมิร์ซ (E-commerce) และ (4) ตลาดชิ้นส่วนรถจักรยานยนต์

|

|

ผู้ผลิตและผู้จัดจำหน่ายชิ้นส่วนรถจักรยานยนต์ไฟฟ้า | อู่ซ่อมรถจักรยานยนต์ไฟฟ้า |

|

|

เวฟไซต์อีคอมเมิร์ซ (E-commerce) | ตลาดชิ้นส่วนรถจักรยานยนต์ |

6. ภาษีและนโยบายภาครัฐ

6.1 นโยบายการพัฒนาและสนับสนุนอุตสาหกรรมยานยนต์ไฟฟ้าในเวียดนาม

รัฐบาลเวียดนามได้ออก Decision No. 876/QD-TTg กำหนดกรอบนโยบายตั้งแต่ปี 2565 ถึงปี 2573 โดยมุ่งเน้นสองภารกิจสำคัญ ได้แก่ การส่งเสริมการผลิต การประกอบ การนำเข้า และการปรับเปลี่ยนยานพาหนะขนส่งทางบกให้ใช้พลังงานไฟฟ้า รวมทั้งการพัฒนาโครงสร้างพื้นฐานสถานีชาร์จไฟฟ้าให้เพียงพอและรองรับความต้องการของประชาชนและภาคธุรกิจ ภายในปี 2583 รัฐบาลจะค่อยๆ ลดและมุ่งยุติการผลิต การประกอบ และการนำเข้ารถยนต์และรถจักรยานยนต์ที่ใช้เชื้อเพลิงฟอสซิลสำหรับการใช้งานภายในประเทศ และภายในปี 2593 ยานพาหนะขนส่งทางบกและเครื่องจักรกลหนักสำหรับงานก่อสร้าง อาทิ รถปราบดิน รถขุด รถบดอัด เป็นต้น จะเปลี่ยนไปใช้พลังงานไฟฟ้าและพลังงานสีเขียว พร้อมกับการปรับเปลี่ยนเครื่องจักรและอุปกรณ์ยก–ขนถ่ายที่ใช้เชื้อเพลิงฟอสซิลทั้งหมดให้เป็นพลังงานไฟฟ้า รวมถึงการพัฒนาและติดตั้งโครงสร้างพื้นฐานสถานีชาร์จไฟฟ้าและระบบพลังงาน สีเขียวทั่วประเทศให้ครบถ้วน เพื่อให้สอดคล้องและตอบสนองความต้องการของประชาชนและภาคธุรกิจอย่างมีประสิทธิภาพ

รัฐบาลเวียดนามได้ออก Decree No.51/2025/NĐ‑CP ว่าด้วยการกำหนดเกี่ยวกับค่าธรรมเนียมก่อนการขึ้นทะเบียนสำหรับรถยนต์ไฟฟ้า โดยตั้งแต่วันที่ 01 มี.ค 2568 จนถึงวันที่ 1 มี.ค 2570 การชำระค่าธรรมเนียมก่อนการขึ้นทะเบียนสำหรับรถยนต์ไฟฟ้าที่ใช้แบตเตอรี่ (BEV) จะได้รับการยกเว้นค่าธรรมเนียมใน 3 ปีแรก และ ลดร้อยละ 50 เมื่อเทียบกับอัตราที่เรียกเก็บกับรถยนต์ที่ใช้เชื้อเพลิงเบนซินและเครื่องยนต์สันดาปภายใน (ICE) ที่มีจำนวนที่นั่งเท่ากัน ใน 2 ปีถัดไป ซึ่งจะช่วยให้ผู้ซื้อประหยัดได้ประมาณร้อยละ 10–12 นโยบายดังกล่าวคาดว่าจะทำให้รถยนต์ไฟฟ้าเข้าถึงผู้บริโภคได้ง่ายขึ้นและมีราคาที่เหมาะสมสำหรับประชาชนเวียดนาม อีกทั้งยังส่งเสริมความยั่งยืน และช่วยสนับสนุน การเติบโตอย่างแข็งแกร่งของตลาดรถยนต์ไฟฟ้าเวียดนามในช่วงปี 2567–2572

นายกรัฐมนตรีเวียดนามได้ออก Directive No. 20/CT-TTg โดยกำหนดให้กรุงฮานอยดำเนินมาตรการเร่งด่วนเพื่อลดมลพิษสิ่งแวดล้อม โดยเน้นเส้นทาง ยุติการใช้รถจักรยานยนต์ที่ใช้น้ำมันภายในเขตทางด่วนวงแหวน 1วงแหวน 1 ตั้งแต่วันที่ 01 ก.ค ปี 2569 เป็นต้นไป โดยกรุงฮานอยต้องจัดทำและประกาศโครงการดังกล่าวใน ไตรมาสที่ 3 ของปี 2568 พร้อมทั้งเพิ่มการประชาสัมพันธ์เพื่อให้ประชาชนเข้าใจและปฏิบัติตาม ในช่วงปี 2568-2573 กรุงฮานอยต้องจัดลำดับความสำคัญของงบประมาณและระดมทรัพยากรเพื่อพัฒนาระบบขนส่งสาธารณะหลายรูปแบบ ขยายบริการรถบัสไฟฟ้า รถไฟฟ้า สถานีชาร์จไฟฟ้า และบริการสำหรับยานพาหนะพลังงานสีเขียว รวมทั้งดำเนินการลงทุนระบบ รถไฟฟ้าในเมือง ตาม มติ Resolution No.188/2025/QH15 กรุงฮานอยต้องประกาศกลไกสนับสนุนผู้ประกอบการผลิตและประกอบยานพาหนะพลังงานสีเขียว พลังงานไฟฟ้าและผู้ประกอบการสร้างโครงสร้างพื้นฐานสถานีชาร์จไฟฟ้า พร้อมนโยบายส่งเสริมให้ประชาชนเปลี่ยนจากยานพาหนะที่ใช้น้ำมันฟอสซิลไปใช้ยานพาหนะไฟฟ้าหรือขนส่งสาธารณะไฟฟ้า ตั้งแต่ไตรมาสที่ 3 ของปี 2568 กรุงฮานอยจะศึกษา การปรับค่าธรรมเนียมก่อนการขึ้นทะเบียน การออกป้ายทะเบียน และค่าจอดรถของยานพาหนะที่ใช้น้ำมันฟอสซิลภายในเขตศูนย์กลางเมือง พร้อมทั้งปรับปรุงทุกปี เส้นทางจำกัดการใช้ยานพาหนะน้ำมันฟอสซิลกำหนดว่าถึงวันที่ 01 ก.ค ปี 2569 ให้ยุติการใช้รถจักรยานยนต์ที่ใช้น้ำมันฟอสซิลภายในเขตทางด่วนวงแหวน 1 ตั้งแต่วันที่ 01 ม.ค ปี 2571 ให้ห้ามใช้รถจักรยานยนต์และจำกัดรถยนต์ส่วนบุคคลใช้น้ำมันฟอสซิลในเขตใจกลางเมือง 2 และตั้งแต่ปี 2573 ขยายข้อกำหนดดังกล่าวไปยังเขตเมืองอื่นๆของเวียดนาม

6.2 นโยบายภาษี

กฏหมายภาษีมูลค่าเพิ่ม ฉบับที่ 48/2024/QH15 (Law on Value-added Tax) กำหนดอัตราภาษีมูลค่า เพิ่มสำหรับสินค้ากลุ่มยานยนต์ รวมถึงรถยนต์ไฟฟ้าและรถจักรยานยนต์ไฟฟ้าที่ร้อยละ 10 ส่วน Decree No.174/2025/NĐ-CP ลงวันที่ 30 มิถุนายน 2568 กำหนดนโยบายลดอัตราภาษีมูลค่าเพิ่ม สำหรับกลุ่มสินค้าและบริการที่มีอัตราภาษีร้อยละ 10 ให้เหลือร้อยละ 8 สำหรับกลุ่มรถยนต์ไฟฟ้าที่มีจำนวนที่นั่ง 24 ที่นั่งขึ้นไป ส่วนกลุ่มรถยนต์ไฟฟ้าที่มีจำนวนที่นั่งต่ำกว่า 24 ที่นั่งยังคงใช้อัตราภาษีร้อยละ 10 เช่นเดิม

กฏหมายภาษีสรรพสามิต ฉบับที่ 66/2025/QH15 (Law on Excise Tax) กำหนดว่า อัตราภาษีสรรพสามิตสำหรับรถยนต์ไฟฟ้าแบบใช้แบตเตอรี่ (BEV) จะลดเหลือร้อยละ 1–3 ซึ่งต่ำกว่า ภาษีสรรพสามิตของรถยนต์ที่ใช้เชื้อเพลิงเบนซินอยู่ระหว่างร้อยละ 35–150 ถึง 30–50 เท่า โดยมีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2569 จนถึง 28 กุมภาพันธ์ 2570 และจะปรับเพิ่มเป็นร้อยละ 4–7 เริ่มตั้งแต่วันที่ 1 มีนาคม 2570 เป็นต้นไป ส่วน รถยนต์ไฟฟ้าแบบไฮบริดชาร์จเอง (HEV) และแบบไฮบริดชาร์จภายนอก (PHEV) จะมีอัตราภาษีสรรพสามิตเท่ากับร้อยละ 70 ของรถยนต์เบนซินรุ่นเดียวกัน โดยมีเงื่อนไขว่า อัตราการใช้น้ำมันเชื้อเพลิง (ลิตร/100 กม.) ไม่เกินร้อยละ 70 ของอัตราการใช้น้ำมันเฉลี่ยของรถยนต์เบนซินรุ่นเดียวกัน ตามการจำแนกกลุ่มความจุเครื่องยนต์

7. โอกาส/อุปสรรค

7.1 โอกาส

7.1.1 รัฐบาลเวียดนามได้ออก Decision No.1658/QĐ-TTg ว่าด้วยยุทธศาสตร์การเติบโตสีเขียวของประเทศ ช่วงปี 2564–2573 วิสัยทัศน์ถึงปี 2593 มุ่งเน้นการปรับเปลี่ยนรูปแบบการพัฒนาประเทศไปสู่เศรษฐกิจสีเขียวและการพัฒนาที่ยั่งยืน นโยบายให้ความสำคัญกับการปรับโครงสร้างเศรษฐกิจควบคู่กับการคุ้มครองสิ่งแวดล้อม โดยกำหนดเป้าหมายลดการปล่อยก๊าซเรือนกระจกอย่างน้อยร้อยละ 15 ภายในปี 2573 และร้อยละ 30 ภายใน ปี 2593 ส่งเสริมการพัฒนาพลังงานหมุนเวียน (Renewable Energy) และพลังงานสะอาด (Clean Energy) การใช้พลังงานอย่างมีประสิทธิภาพ รวมถึงการลงทุนในเทคโนโลยีและโครงสร้างพื้นฐานสีเขียว ดังนั้น การดำเนินนโยบายดังกล่าวถือเป็นปัจจัยเชิงนโยบายที่มีผลอย่างชัดเจนต่อโครงสร้างอุปสงค์ในตลาดยานยนต์ไฟฟ้าในเวียดนาม รวมถึงการขยายตัวของอุตสาหกรรมสนับสนุนที่เกี่ยวข้องโดยตรงกับการผลิตและการให้บริการด้านยานยนต์ไฟฟ้า ทั้งในระดับผู้ผลิต (Upstream) และผู้ให้บริการปลายน้ำ (Downstream)

7.1.2 จากข้อมูลสถิติของกระทรวงก่อสร้างเวียดนาม (Ministry of Construction: MOC) จำนวนยานยนต์ไฟฟ้าที่วิ่งบนท้องถนนในประเทศเวียดนามปี 2567 อยู่ที่ 183,240 คัน และคาดว่าเพิ่มขึ้นถึง 7 ล้านคันภายในปี 2573 ดังนั้น ตลาดชิ้นส่วนยานยนต์ไฟฟ้าทั้งสำหรับการผลิตและการทดแทนจึงเริ่มมีการขยายตัวและมีบทบาทสำคัญมากขึ้นต่อการพัฒนาของตลาดยานยนต์ไฟฟ้าในเวียดนาม อีกทั้งยังเปิดโอกาสไม่เพียงเฉพาะภาคอุตสาหกรรมการผลิตในประเทศเท่านั้น แต่ยังเป็นโอกาสสำหรับชิ้นส่วนยานยนต์ไฟฟ้าส่งออกจากประเทศต่างๆ ไปยังเวียดนาม

7.1.3 แม้ว่าบริษัท Vinfast จะลงทุนสร้างสถานีชาร์จรถยนต์ไฟฟ้าทั่วประเทศถึง 150,000 แห่ง แต่บริษัทฯ ให้ใช้ได้เฉพาะกับผู้ใช้รถยนต์ไฟฟ้าและรถจักรยานยนต์ไฟฟ้า Vinfast เท่านั้น และไม่อนุญาตให้ยานยนต์ไฟฟ้าของบริษัทอื่นมาใช้ ปัจจุบัน เมื่อจำนวนสถานีชาร์จไม่เพียงพอหรือไม่ครอบคลุมถนนทุกเส้นทางได้ ในขณะที่ความต้องการใช้สถานีชาร์จไฟฟ้าเพิ่มขึ้นอย่างต่อเนื่อง จึงจะเป็นโอกาสสำหรับภาคธุรกิจทั้งในและต่างประเทศในการลงทุนสร้างหรือจัดหาชิ้นส่วนสำหรับสถานีชาร์จไฟฟ้าในประเทศ โดยเฉพาะในพื้นที่รอบเมืองและพื้นที่ชนบท

7.2 อุปสรรค

7.2.1 จากผลการสำรวจตลาด Global Automotive Consumer Study 2025: Southeast Asia Perspectives ของบริษัท Deloitte พบว่าผู้บริโภคชาวเวียดนามยังคงกังวลเกี่ยวกับระยะทางวิ่งของรถยนต์และรถจักรยานยนต์ไฟฟ้า เวลาในการชาร์จ และความรู้เกี่ยวกับเทคโนโลยี EV โดยร้อยละ 46 ของผู้เข้าร่วมสำรวจยอมรับว่ามีความกังวลเกี่ยวกับระยะทางวิ่งของรถยนต์และรถจักรยานยนต์ไฟฟ้า และร้อยละ 45 ของผู้เข้าร่วมสำรวจกังวลเกี่ยวกับเวลาชาร์จที่ยาวนานหรือจำนวนสถานีชาร์จที่ไม่เพียงพอ แม้ว่าผู้บริโภคเวียดนามจะให้ความสนใจในการซื้อรถยนต์และรถจักรยานยนต์ไฟฟ้าเนื่องจากค่าใช้จ่ายในการใช้งานต่ำและเป็นมิตรกับสิ่งแวดล้อม แต่สำหรับคนรุ่นเก่า ความกังวลเกี่ยวกับความทนทานและความปลอดภัยของยานยนต์ไฟฟ้ายังคงมีอยู่ ส่วนกลุ่มคนรุ่นใหม่ (Gen Z และ Millennials) แม้ว่าจะมีความตระหนักด้านสิ่งแวดล้อมมากขึ้น แต่ยังลังเลที่จะซื้อรถยนต์หรือรถจักรยานยนต์ไฟฟ้า (EV) เนื่องจาก มูลค่ารถถือว่ายังสูงอยู่และระบบสถานีชาร์จยังไม่เพียงพอ ดังนั้น แม้ว่าตลาดยานยนต์ไฟฟ้าในเวียดนามจะมีการพัฒนาและขยายตัว แต่ อัตราผู้บริโภคที่ตัดสินใจเปลี่ยนมาใช้รถยนต์และรถจักรยานยนต์ไฟฟ้ายังคงไม่สูงนัก

7.2.2 การเติบโตอย่างรวดเร็วของรถยนต์ไฮบริด (HEV / PHEV) อาจจะเป็นคู่แข่งของรถยนต์ไฟฟ้า (BEV) เนื่องจากการรวมกันระหว่างเครื่องยนต์สันดาปภายใน (ICE) และมอเตอร์ไฟฟ้าช่วยประหยัดเชื้อเพลิง ขับขี่นุ่มนวล และที่สำคัญ ไม่พึ่งพาสถานีชาร์จไฟฟ้า ซึ่งช่วยลดความกังวลเกี่ยวกับระยะทางการวิ่งของรถหรือการหาสถานีชาร์จไฟฟ้า จึงได้รับความนิยมจากผู้บริโภคเวียดนาม เช่น Toyota Corolla Altis 1.8HEV Toyota Camry HEV และ Toyota Corolla Cross 1.8HEV แม้ว่ารถไฮบริดยังไม่ได้รับนโยบายสนับสนุนด้านค่าธรรมเนียมการจดทะเบียนหรือภาษี เหมือนรถ BEV แต่ด้วยความยืดหยุ่น สะดวกสบาย และราคาที่เข้าถึงง่ายกว่า ทำให้รถไฮบริดกลายเป็นตัวเลือกที่เป็นมิตรต่อสิ่งแวดล้อมมากกว่ารถเบนซินแบบดั้งเดิม ในขณะเดียวกันก็หลีกเลี่ยงข้อจำกัดด้านโครงสร้างพื้นฐานสถานีชาร์จที่รถไฟฟ้า BEV กำลังเผชิญอยู่

8. ข้อเสนอแนะ

8.1 การตั้งเป้าลดการปล่อยก๊าซเรือนกระจกและการส่งเสริมการใช้พลังงานสะอาดของเวียดนามทำให้ตลาดรถยนต์ไฟฟ้าและรถจักรยานยนต์ไฟฟ้ามีแนวโน้มขยายตัวต่อเนื่อง ซึ่งส่งผลให้ความต้องการชิ้นส่วนสำคัญ เช่น แบตเตอรี่ มอเตอร์ไฟฟ้า ระบบควบคุมอัจฉริยะ และโมดูลประกอบต่าง ๆ เพิ่มขึ้นตามไปด้วย สำหรับผู้ประกอบการไทย นโยบายดังกล่าวเปิดพื้นที่ความร่วมมือและโอกาสทางการค้าใหม่ โดยเฉพาะในด้านการผลิตชิ้นส่วนยานยนต์ไฟฟ้าและการเชื่อมโยงห่วงโซ่อุปทานในภูมิภาค นอกจากนี้ การขยายตัวของธุรกิจบริการสนับสนุน เช่น ศูนย์บำรุงรักษายานยนต์ไฟฟ้า ร้านจำหน่ายชิ้นส่วนยานยนต์ไฟฟ้าและสถานีชาร์จไฟฟ้าเป็นธุรกิจบริการที่มีศักยภาพสูงในระยะยาว ทั้งสำหรับผู้ประกอบการเวียดนามและผู้ลงทุนจากประเทศเพื่อนบ้าน รวมถึงผู้ประกอบการไทยที่มีความพร้อมทั้งด้านเทคโนโลยีและประสบการณ์ในอุตสาหกรรมยานยนต์ดั้งเดิม สรุปได้ว่า นโยบายสีเขียวของเวียดนามไม่เพียงเร่งการขยายตลาดยานยนต์ไฟฟ้าเท่านั้น แต่ยังสร้างแรงผลักดันเชิงโครงสร้างต่อการพัฒนาโครงข่ายอุตสาหกรรมไฟฟ้าทั้งระบบ ซึ่งเป็นโอกาสสำคัญสำหรับผู้ประกอบการในภูมิภาคในการขยายธุรกิจและเพิ่มความสามารถการแข่งขันในตลาดเวียดนาม

8.2 ตลาดรถยนต์ไฟฟ้าในเวียดนามมีการขยายตัวอย่างรวดเร็วจากบริษัทผู้ผลิตจากในประเทศและต่างประเทศ จึงเป็นแรงผลักดันให้ผู้ใช้รถมีความต้องการชาร์จไฟฟ้ามากขึ้น แต่จำนวนสถานีชาร์จรถยนต์ไฟฟ้าทั่วประเทศยังไม่เพียงพอและจำกัดยานยนต์ไฟฟ้าที่สามารถใช้บริการได้ จากรายงานของ สำนักงานพลังงานระหว่างประเทศ (International Energy Agency: IEA) เวียดนามจะต้องเพิ่มสถานีชาร์จรถยนต์ไฟฟ้าประมาณ 100,000–350,000 แห่ง ในช่วง 15 ปีข้างหน้า หรือเท่ากับอัตรารถยนต์ไฟฟ้า 10 คันต่อ 1 สถานีชาร์จไฟฟ้า ดังนั้น สิ่งเหล่านี้จะเป็นโอกาสสำหรับภาคธุรกิจทั้งในและต่างประเทศในการลงทุนสร้างหรือจัดหาชิ้นส่วนสำหรับสถานีชาร์จไฟฟ้าในประเทศ โดยเฉพาะในพื้นที่รอบเมืองและพื้นที่ชนบท

รายชื่อสมาคมและหน่วยงานภาครัฐที่เกี่ยวข้องกับยานยนต์ไฟฟ้าในเวียดนาม

Vietnam Register

Head Office: 18 Pham Hung Street, My Đinh 2 Ward, Nam Tu Liem District, Hanoi

Phone: (84) 24.37684719

Email: vr-id@vr.org.vn

2. Vietnam Automobile Manufacturers' Association (VAMA)

Address: 10F Dao Duy Anh Building, No. 9 Dao Duy Anh Street, Phuong Lien Ward, Dong Da District, Hanoi

Phone: +84 24 6290 7427

Email: adminofficer@vama.org.vn

Website: http://vama.org.vn/en

Vietnam Association of Motorcycle Manufacturers

Address: Inside Honda Vietnam Company, Phuc Thang Ward, Phuc Yen City, Vinh Phuc Province

Phone: +84 211 386 8888 (Ext: 6154)

Email: vamm_office@honda.com.vn

Website: https://vamm.vn/

สำนักงานส่งเสริมการค้าในต่างประเทศ ณ กรุงฮานอย

พฤศจิกายน 2568